-Advertisement-

- Las acciones de streaming están preparadas para repuntar en 2023

- Ahora parece un buen momento para que los inversores consideren aumentar la exposición al sector

- Pero, Netflix podría no ser la mejor opción para capitalizar esta tendencia

La pandemia de COVID-19 dio un impulso significativo a las acciones de streaming en 2020 y 2021. Piénsalo: Netflix (NASDAQ:) cruzó el impresionante hito de 200 millones de suscriptores, y Disney+ de Walt Disney (NYSE:) alcanzó los 100 millones de suscriptores durante esos tiempos difíciles.

En julio de 2022, los servicios de streaming en Estados Unidos superaron al cable y a la radiodifusión para hacerse por primera vez con la mayor cuota del total de espectadores de televisión.

Aunque el crecimiento de abonados se ha ralentizado desde entonces, el sector sigue avanzando.

Ahora, la gran pregunta es: ¿Qué acciones de streaming debería considerar añadir a su cartera en 2023 para aprovechar al máximo esta tendencia? Utilizando InvestingPro, vamos a intentar profundizar en los datos financieros del sector para responder a esta pregunta.

El sector del streaming, listo para crecer

En la actualidad, hay un número abrumador de más de 200 servicios de streaming disponibles en todo el mundo, que ofrecen una amplia gama de opciones de entretenimiento multimedia, desde vídeos a música y juegos.

A medida que pasa el tiempo, el mercado del streaming está cada vez más saturado, lo que provoca una intensa competencia entre las empresas que se disputan el primer puesto. Para destacar entre la multitud, estas empresas adoptan constantemente nuevas tendencias e ideas que puedan darles una ventaja competitiva sobre las demás.

Una de estas tendencias es la localización de contenidos, en la que los servicios de streaming se dirigen a audiencias regionales específicas ofreciéndoles traducciones y subtítulos en sus idiomas preferidos para sus contenidos favoritos. Este enfoque les permite atender a diversos espectadores y crear una experiencia más personalizada.

Además, el contenido original desempeña un papel fundamental en estos servicios de streaming. No sólo se centran en contenidos localizados, sino que también invierten mucho en producir sus propios programas y películas exclusivos. Al ofrecer contenidos únicos y atractivos, pretenden cautivar al público y mantenerlo enganchado a sus plataformas.

De cara al futuro, se espera que el sector de los servicios de streaming continúe su notable crecimiento. La demanda de contenidos frescos y renovados sigue siendo alta, lo que servirá de motor para la expansión del sector en los próximos años.

En 2021, el tamaño del mercado mundial de servicios de streaming se estimó en 375.100 millones de dólares. Se prevé que el mercado crezca a una CAGR del 18,45% para alcanzar los 1.721,4 mil millones de dólares en 2030.

¿Cuál es la mejor acción de streaming para comprar ahora?

En primer lugar, es importante destacar que el próximo informe de resultados de Netflix, previsto para el próximo miércoles, proporcionará información valiosa sobre el rendimiento general del sector.

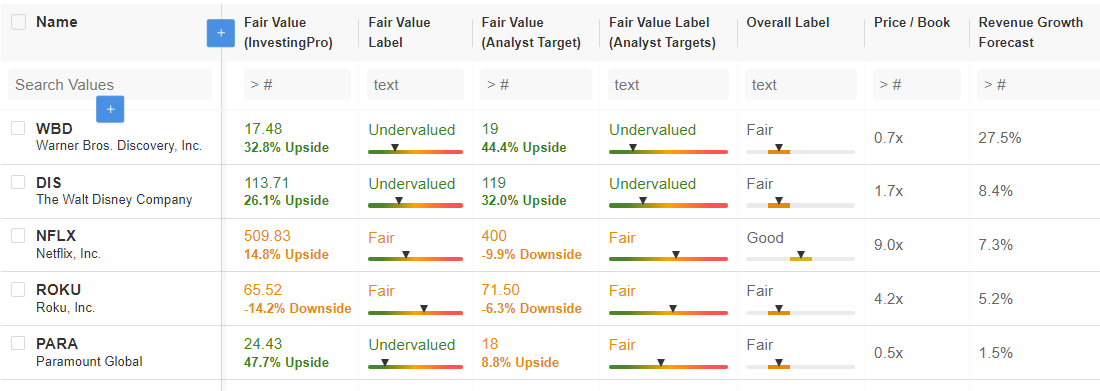

Hemos realizado un examen exhaustivo de los principales valores de streaming centrándonos en las empresas especializadas en entretenimiento (excluyendo a gigantes como Apple (NASDAQ:) y Amazon (NASDAQ:)). Nuestra selección incluye Netflix, Walt Disney, Paramount Global (NASDAQ:), Roku (NASDAQ:) y Warner Bros Discovery (NASDAQ:).

Para profundizar en estos valores, utilizamos la herramienta de análisis fundamental de InvestingPro, creando una Lista de Vigilancia Avanzada que incluye estas empresas.

Fuente: InvestingPro, pantalla Watchlist

Aunque Netflix goza de un reconocimiento innegable como el nombre más reputado del sector del streaming, su valoración actual es considerada “justa” tanto por los analistas como por los modelos de InvestingPro. Además, tiene el ratio Precio/Libro más alto de la lista, lo que nos llevó a eliminarla como posible opción, al igual que Roku.

También tomamos la decisión de excluir a Paramount Global de nuestras consideraciones, a pesar de su fuerte potencial alcista según indican los modelos de InvestingPro. Esto se debe a las preocupaciones planteadas por los analistas y a las decepcionantes previsiones de crecimiento de los ingresos.

Entre las dos opciones restantes, Warner Bros y Walt Disney, nos hemos inclinado por Warner Bros. Esta decisión no sólo se basa en un mayor potencial alcista según los analistas y los modelos de InvestingPro, sino también en su menor ratio Precio/Biblioteca, que añade más atractivo a la inversión.

Warner Bros Discovery: Mejoran las perspectivas tras un difícil 2022

Warner Bros Discovery (WBD) ha experimentado un período difícil tras la finalización de su fusión de 43 mil millones de dólares entre Warner Bros y Discovery en abril de 2022. La compañía se enfrentó a diversos obstáculos, como cambios de liderazgo, disminución de los ingresos, despidos en toda la empresa y otros factores adversos, lo que provocó un descenso significativo en el precio de sus acciones a lo largo de 2022.

Sin embargo, hay buenas noticias en el horizonte. WBD, un gigante de los medios de comunicación, se ha propuesto conseguir 4.000 millones de dólares en sinergias de ahorro de costes en los próximos dos años. En un giro positivo de los acontecimientos, la empresa vio revertir sus pérdidas de streaming en el primer trimestre, con un crecimiento de abonados que superó las estimaciones de consenso.

“Hemos emprendido importantes esfuerzos de reestructuración y aplicado un reajuste más centrado y preciso. Estamos siendo testigos de varios signos alentadores”, declaró David Zaslav, Consejero Delegado de Warner Bros. Discovery.

En particular, la empresa ha revisado sus previsiones anteriores y ahora prevé que su negocio de venta directa al consumidor en Estados Unidos sea rentable este año. Anteriormente, la empresa había previsto que el umbral de rentabilidad de su división de streaming no se alcanzaría hasta 2024.

En medio de la actual guerra del streaming, en la que competidores como Disney (DIS), Netflix (NFLX) y Apple (AAPL) se disputan ferozmente los abonados, Warner Bros. Discovery lanzó su servicio de streaming llamado “Max” en un momento crítico.

Durante el lanzamiento de la plataforma, el Sr. Zaslav hizo hincapié en el valor de la propiedad intelectual de la empresa, aprovechando franquicias populares como “El Señor de los Anillos” y “Harry Potter”, así como series de éxito como “Friends”, “The Big Bang Theory” y la más reciente “The Last of Us”.

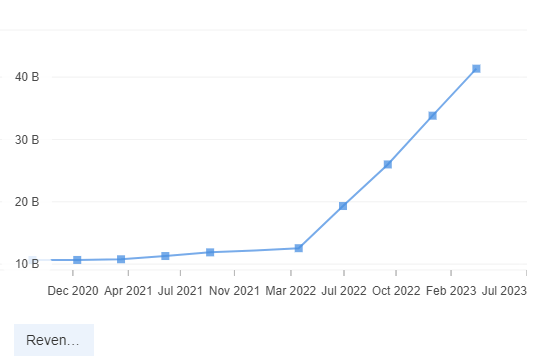

Fuerte crecimiento de los ingresos

En los últimos trimestres, la empresa ha experimentado una notable tendencia al alza en sus cifras de ingresos, lo que indica una trayectoria prometedora.

-Advertisement-

Crecimiento de los ingresos de Warner Bros

Fuente: InvestingPro, Pantalla gráfica

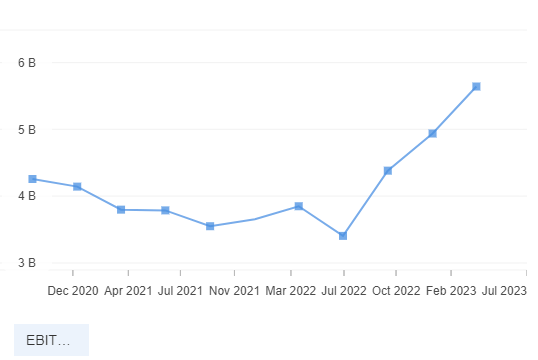

Del mismo modo, el EBITDA (ganancias antes de intereses, impuestos, depreciación y amortización) también ha mostrado una mejora desde la segunda mitad de 2022, lo que subraya aún más el impulso financiero positivo de WBD.

EBITDA Warner Bros

Fuente: InvestingPro, pantalla de gráficos

Es importante destacar que los analistas proyectan una pérdida por acción de 0,025 $ para los próximos resultados trimestrales, previstos para el 3 de agosto. Sin embargo, incluso un ligero rendimiento superior al esperado podría impulsar a la empresa hacia la rentabilidad.

Este hito no sólo tendría un impacto directo en las finanzas, sino que también podría aumentar la confianza de los inversores, lo que repercutiría positivamente en el precio de las acciones.

Próximas ganancias de Warner Bros

Fuente: InvestingPro, Pantalla de resultados

Se espera que los ingresos se mantengan estables en 10.516 millones de dólares en comparación con el trimestre anterior, lo que indica un rendimiento constante

Conclusión

Los próximos resultados trimestrales de Netflix atraerán una atención significativa sobre el sector, que muestra signos de recuperación tras un difícil 2022. En este contexto, Warner Bros Discovery, con su impresionante catálogo de licencias prestigiosas pero infrautilizadas, destaca como una opción atractiva.

El crecimiento positivo de los ingresos, la mejora de las métricas financieras y la rentabilidad potencial de la empresa la convierten en un contendiente convincente para los inversores que buscan oportunidades en la industria del streaming.

***

Acceda a datos de mercado de primera mano, factores que afectan a las acciones y análisis exhaustivos. Aproveche esta oportunidad suscribiéndose y desbloqueando el potencial de InvestingPro para mejorar sus decisiones de inversión.

Y ahora, puede adquirir la suscripción a una fracción del precio habitual. Nuestro descuento exclusivo de verano ¡la venta se ha ampliado!

¡InvestingPro vuelve a estar a la venta!

Disfrute de increíbles descuentos en nuestros planes de suscripción:

- Mensual: Ahorra un 20% y disfruta de la flexibilidad de una suscripción mensual.

- Anual: Ahorre un increíble 50% y asegure su futuro financiero con un año completo de InvestingPro a un precio inmejorable.

- Bianual (Especial web): Ahorre un increíble 52% y maximice sus beneficios con nuestra oferta web exclusiva.

No pierda esta oportunidad por tiempo limitado de acceder a herramientas de vanguardia, análisis de mercado en tiempo real y opiniones de expertos.

Únase a InvestingPro hoy mismo y libere su potencial inversor. Date prisa, el Venta de verano ¡no durará para siempre!

Descargo de responsabilidad: Este artículo se ha redactado únicamente con fines informativos; no pretende fomentar en modo alguno la compra de activos, ni constituye una solicitud, oferta, recomendación, consejo, asesoramiento o recomendación para invertir. Le recordamos que todos los activos se consideran desde diferentes perspectivas y son extremadamente arriesgados, por lo que la decisión de inversión y el riesgo asociado son propios del inversor.

Source: INVESTING