-Advertisement-

Panorama: Se rumorea que la subida de julio es el final del ciclo de subidas de la Fed. Incluso Ben Bernanke, ex presidente de la Fed, lo dice.

En lugar de darle un 90% de posibilidades, le damos menos del 50%. O más bien, le damos al discurso de Powell la próxima semana menos del 50% de posibilidades de decir algo remotamente como “esta es la última caminata”. Es más probable que sugiera que se necesitarán varias lecturas de PCE centrales más que muestren un progreso real antes de que el senderismo pueda declararse muerto y enterrado.

Es una ilusión imaginar que julio es el final. No se trata de un récord rayado, pero como seguimos señalando, la tasa de inflación PCE subyacente más reciente fue del 4,62 %, pero el año anterior fue del 4,88 %. Esto no es mucho progreso hacia abajo por ningún tramo de la imaginación.

Un resumen de Reuters es interesante: “Los pesimistas creen que la Fed aún no ha terminado de endurecer y que cualquier otro aumento de las tasas después de la próxima semana solo acelerará una recesión en 2024. Eso ha tranquilizado un poco al mercado del Tesoro después de un par de semanas de alivio de la desinflación.

“Los futuros tienen un precio completo para un aumento de la tasa de un cuarto de punto la próxima semana, pero indicaron menos del 50-50 de posibilidades de otro aumento para noviembre y 75 puntos básicos de recortes desde el pico para esta época el próximo año. Los rendimientos del Tesoro a dos años subieron 12 pb hasta el 4,88 % el jueves, pero desde entonces han vuelto al 4,85 %.

Dos cosas de interés aquí: primero, el mercado del Tesoro está operando sobre suposiciones y expectativas sobre la Reserva Federal, no datos económicos, incluidos los datos de inflación. En segundo lugar, el mercado del Tesoro es volátil: sube un poco, baja un poco. No lo llamamos “volátil”, solo voluble e irresoluto. Eso sangra a FX.

El hecho de que julio no sea la última caminata supone dos cosas y ambas podrían estar equivocadas. En primer lugar, el PCE básico es la única medida que le importa a la Fed, o que necesita preocuparse en público para parecer consistente. Si eso es todo lo que hay, es correcto decir que julio no es el último. Es casi imposible que la inflación subyacente del PCE pase de casi el 5 % al 2 % en unos pocos meses.

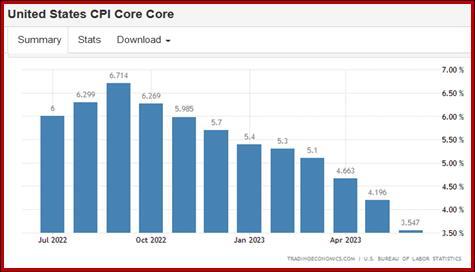

Pero recuerde ese artículo del WSJ la semana pasada sobre la versión armonizada utilizada en Europa. Si tuviéramos esa medida, la inflación subyacente estaría por debajo del 3%. Luego hay algo llamado IPC subyacente que se ve mucho mejor, solo 3,55% en junio desde 4,2% el mes anterior. Core excluye alimentos, vivienda, energía y automóviles y camiones usados. Dado que todos comen, duermen y usan electricidad, incluso si no compran vehículos usados, parece un poco tonto usarlo para pronosticar la Reserva Federal, pero dicho esto, vea el gráfico. Y varias otras medidas de inflación, y Trading Economics tiene docenas, muestran una fuerte caída similar. De hecho, el núcleo PCE es uno de los pocos que no lo hace. Así que ahora tenemos que preguntarnos si la preferencia del Sr. Powell por la inflación ex-refugio y quizás en un marco de tiempo más corto (como q/q) puede llevarlo a la tierra prometida.

Y aquí hay una nota al margen preocupante: si la caída de la inflación se ha debido principalmente a la reparación de las cadenas de suministro, es posible que hayamos exprimido todo lo que hay de la inflación de bienes. La inflación de los servicios se mantiene. Muchos economistas señalan que tenemos poca evidencia de que las subidas de tipos de Fe hayan afectado a la economía real de forma significativa. Caso en cuestión: ayer surgieron dudas sobre el pico de la Fed en el mercado laboral aún ajustado, las solicitudes iniciales cayeron unos miserables 9,000 a 228,000 para la semana que terminó el 15 de julio, el nivel más bajo desde mediados de mayo. La previsión de Reuters había sido de 242.000. No se obtiene una recesión cuando el mercado laboral es obstinadamente ajustado.

Las tasas más altas no están exentas de algunos efectos. Algunos bancos que fallaron en cubrirse correctamente, seguro. El mercado de la vivienda y su primo aguas arriba, los contratistas. Algunas personas, incluidas las inmobiliarias comerciales, tienen hipotecas ajustables. Todavía tenemos que ver el alcance completo de la desaparición del centro de oficinas urbano, o incluso de los centros comerciales (y Bloomberg señala que los pescadores de fondo ya están fuera de casa). Pero eso se debe principalmente a las consecuencias de Covid y la obstinada preferencia por trabajar en casa, además de las delicias de comprar en línea, entre otros factores.

La Fed seguramente sabe que no está teniendo mucho efecto sobre la inflación en las formas habituales: desaceleración económica, desempleo, recesión. En cambio, tenemos a la Fed de Atlanta estimando la GFP del segundo trimestre en 2,4%. Y los datos del mercado laboral no son lo que llamarías terribles o incluso un poco aterradores. Casi nadie sigue llamando a la recesión, o si tenemos una recesión, estará muy lejos en el futuro y no será tan mala. Esto no quiere decir que la Fed quiera una recesión. Es decir que la política monetaria estándar difícilmente está funcionando de la manera en que los modelos antiguos dicen que debería, y podemos culpar a Covid por gran parte del desajuste, y debe preocupar a la Reserva Federal. Supongo que esto significa que la discusión en el FOMC la próxima semana será animada y, si bien la votación esta vez puede ser unánime, la junta está a punto de fragmentarse.

Línea de fondo: todo depende de lo que diga el Sr. Powell sobre la economía y el pensamiento de la Fed en el futuro. Será tímido y se negará a ayudar, que es su trabajo. Aún así, los observadores de la Fed analizarán cada trabajo en busca de pistas sobre la tasa máxima o más aumentos por venir, incluso si “más aumentos” viene con un tal vez.

Pronóstico: Si deducimos el sentimiento únicamente de los gráficos, el dólar está en camino a una mayor corrección alcista, pero sigue siendo solo una corrección, no una reversión. Y el gran peligro es que la amplia suposición del mercado de una sola y hecha en el FOMC la próxima semana significa que el dólar “debería” caer y muy pronto, lunes o martes, o no hoy. Este sería un buen momento para salir de Dodge y cuadrar: los comerciantes pueden abandonar la escena hoy en preparación para una derrota la próxima semana, a pesar de la corrección incompleta. Este es el escenario del pesimista en el peor de los casos, pero el adecuado para los aversos al riesgo.

Golosina: Recordatorio: no olvide que la inflación subyacente del PCE sigue siendo rígida. La semana pasada llegó al 4,62%, menos que el mes anterior, pero fue del 4,88% el año anterior. Para ver la perspectiva, vea el PCE básico de un año frente al de 5 años. ¿Sigues pensando que la Fed cederá? Vamos a mantener estos gráficos por el bien del contexto. Recuérdalos la próxima vez que alguien diga “más alto por más tiempo” es un pato muerto.

Golosina: Seguimos los pronósticos del mercado de valores con el rabillo del ojo, pero imaginamos que muchos autoproclamados expertos se están comiendo el cuervo. ¿Qué pasó con la multitud de “vender en mayo” y todos los demás que predijeron un colapso que se retrasaba a tiempo? Bloomberg elige un partido que se rinde: “Michael Kantrowitz de Piper Sandler, el más bajista en una encuesta de Bloomberg en enero, elevó su objetivo inicial de 3225 a un rango de entre 3600 y 3800. “Mientras pensamos en dónde terminará el S&P 500 en 2023, el movimiento del año hasta la fecha nos dificulta seguir justificando nuestro objetivo de fin de año que publicamos en enero, ya que los índices del mercado de gran capitalización se han apreciado mucho en lo que va del año”, escribió Kantrowitz en una nota a los clientes. Esperamos los nombres más grandes. Te lo dije.

Este es un extracto de “The Rockefeller Morning Briefing”, que es mucho más grande (alrededor de 10 páginas). El Informe se ha publicado todos los días durante más de 25 años y representa un análisis y una perspectiva experimentados. El informe ofrece antecedentes profundos y no pretende guiar el comercio de divisas. Rockefeller produce otros informes (al contado y de futuros) con fines comerciales.

Para obtener una prueba de dos semanas de los informes completos más consejos para comerciantes por solo $ 3.95. Hacer clic aquí!

Source: FX STREET