-Advertisement-

Al poseer oro, los inversores no se están cubriendo necesariamente contra un impago del gobierno, sino que, irónicamente, apuestan a que la Reserva Federal hará un uso cada vez más indebido de la política monetaria para ayudar al gobierno a evitar el impago. Puede que esa no sea exactamente la tesis que los inversores en oro suscribieron, pero existen numerosas pruebas que vinculan los precios del oro con los comportamientos de la Fed, como compartiremos.

Mala gestión financiera

Desde 2008, la deuda pública ha aumentado el doble que el PIB, como muestra el primer gráfico. La deuda individual y corporativa ha seguido el mismo camino. El segundo gráfico muestra más de 70 billones de dólares de deuda total en la economía estadounidense, por encima del PIB anual. Esto no incluye el valor actual de las obligaciones futuras, como la seguridad social, que según algunos expertos presupuestarios puede duplicar fácilmente la carga de la deuda del Tesoro.

-Advertisement-

Deuda total superior al PIB

La deuda tiene sus reglas que la mayoría de los emisores deben cumplir. Para un particular o una empresa, o se pagan los intereses y, en última instancia, el principal, o se incumple. El gobierno se rige por otras reglas. Aparentemente, puede pedir prestado todo lo que quiera. Emite deuda para gastos corrientes, pero también para pagar los intereses de la deuda existente y para pagar la deuda que vence. Este sistema funciona si hay compradores dispuestos a comprar la deuda. Para ello se necesita la ayuda de la Reserva Federal.

La Reserva Federal no imprime dinero para financiar al Gobierno, como muchos creen. Sin embargo, gestiona los tipos de interés y compra deuda del Tesoro en circulación (QE). La política monetaria, que incluye la fijación de los tipos de interés y la QE, limita la oferta de bonos en el mercado abierto y los rendimientos a los que se negocian. Como tal, la Fed influye directamente en cuánto paga el Tesoro en gastos de intereses por su deuda.

Sin la ayuda de la Fed, los tipos de interés subirían a medida que la cantidad de deuda aumenta frente a la capacidad de la nación para pagar la deuda.

Medir el impacto de la Fed en los rendimientos

El rendimiento de los bonos depende de la oferta y la demanda. La demanda se rige en gran medida por la inflación. El apetito de los inversores en bonos crece a medida que el rendimiento aumenta más que la tasa de inflación esperada durante el plazo del bono. A la inversa, en un mercado libre, los inversores en bonos no deberían estar dispuestos a comprar bonos con rendimientos inferiores a la tasa de inflación esperada. Por lo tanto, podemos fijarnos en los rendimientos reales para calibrar cuánta ayuda proporciona la Reserva Federal al Tesoro.

El siguiente gráfico muestra los rendimientos reales o ajustados a la inflación y las expectativas de rendimiento e inflación utilizadas para calcularlos. Los rendimientos reales se situaban generalmente en torno al +2,00% antes de la crisis financiera. Este diferencial se ajusta bien a los datos que se remontan a 1970. Durante esos cincuenta años, los rendimientos reales alcanzaron una media del 2,30%. Desde 2010, los rendimientos reales han promediado un 0,23%.

En otras palabras, es probable que la Fed haya ayudado al Tesoro a reducir sus gastos por intereses en aproximadamente un 1,75% durante la última década.

Oro y rendimientos reales

Una vez establecido que la Fed desempeña un papel en la reducción de los gastos por intereses del Tesoro, pasamos al oro. Los inversores en oro parecen darse cuenta de que la Fed utiliza políticas monetarias agresivas para distorsionar los rendimientos. Aunque hasta ahora lo han conseguido, también están devaluando el valor. ¿Cómo sabemos esto?

El siguiente gráfico muestra la fuerte correlación entre el oro y los rendimientos reales durante los últimos veinte años.

El siguiente gráfico de dispersión muestra los mismos datos en un formato diferente. Como se ve, la correlación es alta. Recientemente, como ponen de relieve los puntos naranjas, la pendiente de la relación se ha vuelto más vertical. Esencialmente, los precios del oro no están subiendo o bajando tanto frente a los rendimientos reales como lo hicieron en los veinte años anteriores. Esto se debe a que la relación entre el oro y los rendimientos reales es mucho menos sólida cuando los rendimientos reales son positivos, como lo han sido durante el último año.

-Advertisement-

La huella dorada de la Fed

Nuestras reflexiones en este artículo pisan un terreno similar al de La huella dorada de la Reserva Federal. En artículo destaca varios periodos en los que la Fed dejó que las fuerzas del libre mercado dictaran los niveles de rendimiento y otros en los que la Fed presionó indebidamente los rendimientos por debajo de lo que deberían.

Según el artículo:

- El primer gráfico, el periodo anterior a la QE, abarca de 1982 a 2007. Durante este periodo, los rendimientos reales promediaron un +3,73%. La R cuadrada de 0,0093 muestra que no hay correlación.

Rendimiento real frente al oro

El segundo gráfico abarca la QE relacionada con la crisis financiera, 2008-2017. Durante este periodo, los rendimientos reales alcanzaron una media del +0,77%. La R cuadrada de 0,3174 muestra una correlación moderada.

Rendimiento real frente al oro 2008-2017

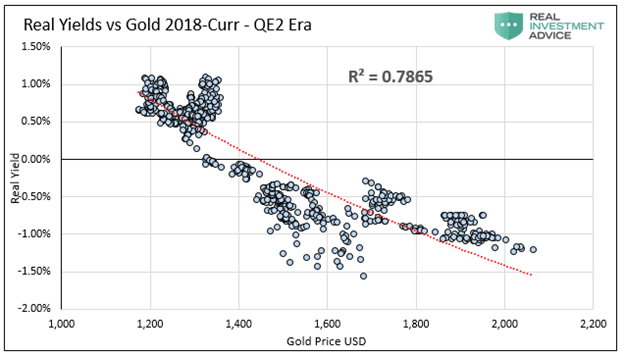

El último gráfico, la Era QE2, cubre el período posterior a que la Fed comenzara a reducir su balance y lo aumentara bruscamente a finales de 2019. Durante este período, los rendimientos reales promediaron +0,00%, con bastantes casos de rendimientos reales negativos. El R-cuadrado de 0,7865 muestra una correlación significativa.

Rendimiento real frente al oro 2018-Presente

La conclusión es que los precios del oro están altamente correlacionados con los rendimientos reales cuando los rendimientos reales están cerca o por debajo de cero. La correlación es negativa, lo que significa que a medida que los rendimientos reales caen, los precios del oro suben. Dicho de otro modo, los precios del oro suben cuando la Fed aplica una política monetaria demasiado estimulante dadas las circunstancias. Aparte del último año, ese ha sido el caso durante la mayor parte de los 15 años anteriores.

Resumen

Los inversores en oro apuestan a que la Fed seguirá siendo negligente con su política monetaria. Sin la ayuda de la Fed, el libre mercado impondría disciplina en los tipos de interés al Tesoro y al Congreso. Unos tipos más altos obligarían a nuestros dirigentes a elaborar presupuestos acordes con la base impositiva.

Actualmente, los rendimientos reales están en los niveles más altos en más de una década. Como resultado, el oro ha cotizado mal. De cara al futuro, debemos preguntarnos cuánto tiempo podrá soportar la economía unos rendimientos reales elevados. Suponemos que el crecimiento económico acabará por tambalearse, los mercados financieros se desplomarán, el Tesoro empezará a poner reparos a los elevados gastos de intereses y la Reserva Federal acudirá al rescate. En tal situación, reducirá los tipos de forma agresiva para devolver los rendimientos reales a cero o por debajo. Este escenario es un buen augurio para el oro.

Sin embargo, si la Fed mantiene su postura de halcón, los rendimientos reales seguirán siendo positivos, y los precios del oro pueden seguir languideciendo. Esperemos que este artículo proporcione a los inversores en oro los conocimientos necesarios para tomar decisiones acertadas sobre qué entorno favorece una evolución positiva del precio del oro.

Source: INVESTING