Perspectivas: Hoy tenemos una avalancha de datos, pero los más importantes son los de la Universidad de Michigan sobre la confianza de los consumidores y las expectativas de inflación, así como sobre los ingresos y gastos personales y el índice de precios PCE asociado, con una subida prevista del 0,3% intermensual y del 4,4% frente al 4,7% de noviembre. También conoceremos la primera estimación del PIB del primer trimestre de la Fed de Atlanta, que será interesante.

Una fuerte caída de la inflación subyacente del PCE reforzaría la opinión generalizada de que la Reserva Federal se acerca al final del camino con sólo 50 puntos básicos por delante, en dos tramos, luego una pausa y después un recorte a finales del tercer o cuarto trimestre. No importa lo que vaya a hacer cualquier otro banco central: esto es negativo para el dólar. Sin embargo, si el índice subyacente vuelve a acercarse al 4,7%, se desatará el infierno. ¿Deberían los inversores cubrir sus posiciones cortas en dólares?

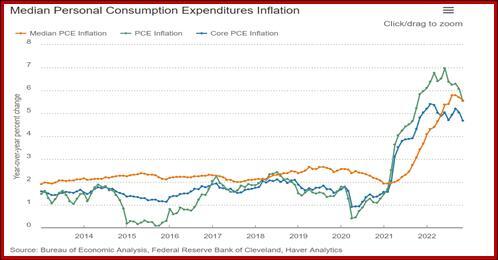

Para complicar más las cosas, también obtendremos medias recortadas y precios rígidos de un puñado de Fed regionales. Para divertirnos, veamos los últimos datos de la Fed de Cleveland, que explica que su inflación PCE mediana es la tasa de aquellas cosas cuyo peso en el gasto se sitúa en el percentil 50 de los cambios de precios. En otras palabras, no alguna cosa enormemente cara que casi nadie compra. Eso significa que incluirá los huevos, que la mediana excluye como alimentos. “Ventajas: Al omitir los valores atípicos (variaciones de precios grandes y pequeñas) y centrarse en el interior de la distribución de las variaciones de precios, la mediana de la tasa de inflación del PCE puede proporcionar una mejor señal de la tendencia de la inflación subyacente que el índice de precios del PCE de todos los artículos o el índice de precios del PCE que excluye los alimentos y la energía (también conocido como índice de precios del PCE subyacente).

Observando el gráfico, parece que el 3-4% es lo máximo que podemos esperar en un plazo razonable. La probabilidad de alcanzar el 2% antes de fin de año es muy, muy baja. Por tanto, si la Reserva Federal dice la verdad, no habrá recorte este año, como insisten muchos. Sin embargo, está llegando un punto en el que el recorte de finales de 2023 es irrelevante. Mucho más interesante es la creciente aceptación de que la recesión total podría no estar en las cartas, pero la inflación puede persistir hasta bien entrado 2024. Esto es estanflación y es el diablo con el que hay que lidiar. Eso significa que tenemos que seguir cosas como el gasto de capital, la utilización de la capacidad y la confianza empresarial para poder predecir su final. Quizá también las ventas de acciones con información privilegiada.

Fuera de juego los despidos en tecnología se extienden como un virus a los juguetes y otros sectores. No es que la Fed esté poblada de grinches, pero son buenas noticias para ella. Significa que las subidas salariales terminarán, al menos en algunos lugares, eliminando las preocupaciones por la inflación “empujada por los salarios”. Es de esperar que empecemos a ver ensayos sobre cómo la Fed hará sólo 25 pb antes de hacer una pausa, y no 50.

Hemos dicho antes que el caso para un dólar fuerte es bastante bueno a largo plazo. Suponiendo que ahora se produzcan algunas interesantes coberturas cortas del dólar, debemos recordar que se trata de un retroceso y no de un cambio de tendencia. Todavía no vemos una inversión completa en el gráfico y, por supuesto, ese es el eterno problema de los gráficos: como los mejores datos, van con retraso.

Además, todas las grandes noticias realmente jugosas son la semana que viene: las reuniones de la Fed, el BCE y el BOE, con las nóminas como guinda. ¿Están los grandes actores posicionándose en viernes para esos eventos? Es complicado. Si el Banco de Inglaterra sube 50 puntos básicos, como se espera, se acercará a su tipo terminal, pero el BCE, que se prevé que también suba 50 puntos básicos esta vez, tendrá más recorrido, según los que saben leer los precios de los swaps. No esperamos que esas previsiones se manifiesten hoy en el mercado de divisas. Pero pensamos escondernos bajo las sábanas el lunes.

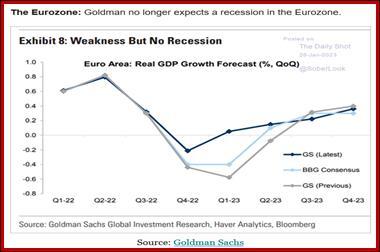

Curiosidad: Nunca nos pelearíamos con Goldman Sachs, pero es el último en pronosticar que Europa saldrá de la recesión este año. Hay que preguntarse qué hipótesis utilizaron para los precios del gas y el petróleo. De acuerdo, el precio del gas está ahora por debajo del nivel de hace un año y el petróleo es barato, pero ¿realmente podemos esperar que el clima cálido siga ayudando? Puede que sí. En el caso del gas natural en particular, Noruega, Estados Unidos y el norte de África están llenando el vacío de los suministros rusos perdidos. De hecho, Rusia, la gigantesca gasolinera, está perdiendo incluso esa tracción, la última joya de una corona denudada.

Tidbit: Estamos empezando a ver historias de la oferta monetaria, la última de Reuters, ahora que M2 está cayendo como una roca, hacia abajo para el 5 º mes y cantidades más grandes todo el tiempo. En términos interanuales, M2 ha bajado más de 530.000 millones de dólares desde marzo pasado. Antes de eso, desde marzo de 2020, M2 aumentó dramáticamente en 6,3 billones de dólares o 40%, desde los niveles pre-pandémicos. Esto es QE con esteroides.

Tenemos que recordar una vez más que la oferta monetaria por sí sola no puede impulsar la inflación – tiene que tener velocidad, o múltiples usos en la economía. Si los bancos se limitan a retener el dinero y se niegan a prestarlo, no hay actividad ni inflación. Véanse los gráficos de la Reserva Federal de San Luis. Louis. Tenemos un aumento de la velocidad que se unió al aumento de la oferta monetaria, y es casi seguro que contribuyó a la inflación, junto con los problemas de la cadena de suministro y otras cuestiones pandémicas. La caída actual de la oferta monetaria, por pequeña que sea (530 millones de dólares frente a 6,3 billones) es positiva y desinflacionista.

Este es un extracto de “The Rockefeller Morning Briefing”, que es mucho más extenso (unas 10 páginas). El Briefing se ha publicado todos los días durante más de 25 años y representa un análisis y una visión experimentados. El informe ofrece información de fondo y no pretende guiar la negociación de divisas. Rockefeller elabora otros informes (en contado y futuros) con fines de negociación.

Para obtener una prueba de dos semanas de los informes completos más el asesoramiento de los operadores por sólo 3,95 $. Haga clic en aquí¡!

Source: FX STREET