-Advertisement-

EPR Properties (NYSE:) parece a la vez atractiva y arriesgada. En este artículo le mostraré por qué creo que la empresa es más atractiva que arriesgada comparándola con el mercado de REIT y algunos de sus homólogos.

Para los lectores que no estén familiarizados con la empresa, EPR Properties es un fondo de inversión inmobiliaria (REIT) de arrendamiento neto con un nicho de negocio en el mercado inmobiliario experiencial. La empresa posee 21,5 millones de pies cuadrados de superficie alquilable en este sector (y una pequeña parte en el sector educativo). La dirección está trabajando actualmente para reducir su participación en el negocio de los teatros y desviar capital a otros sectores experienciales (por ejemplo, Top Golf, estaciones de esquí, parques de atracciones, etc.). La dirección informó de la existencia de una sólida cartera de proyectos, actualmente limitada por el aumento de la tasa de capitalización, pero que sigue habiendo suficientes oportunidades de inversión.

Ahora que todos estamos de acuerdo, podemos continuar con el análisis. Algunos pares en el sector inmobiliario para EPR son empresas como: Realty Income (NYSE:), Spirit Realty Capital (NYSE:) y Gaming and Leisure (NASDAQ:) Properties Inc (GLP). En este análisis compararé la empresa con estas tres similares en términos de rendimiento. Para la evaluación de la salud financiera utilizaré algunas definiciones de uso común en el mundo de los REIT.

Rendimiento de EPR frente a sus homólogos

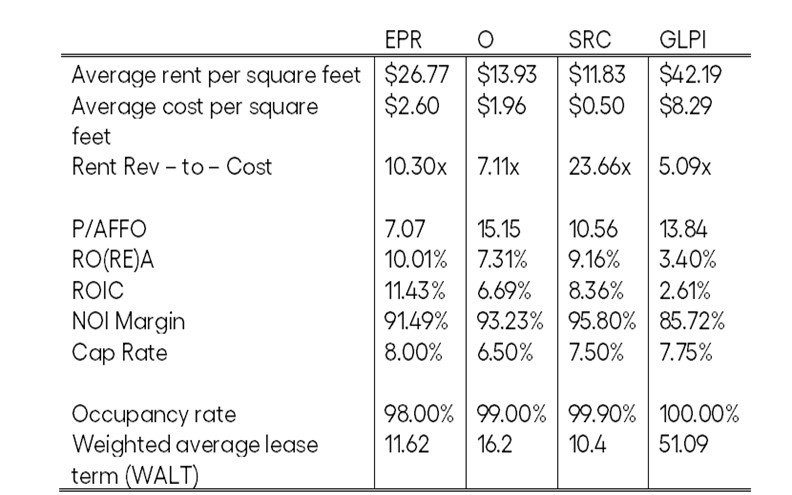

En el cuadro siguiente se resumen los ratios de rendimiento de todas las empresas.

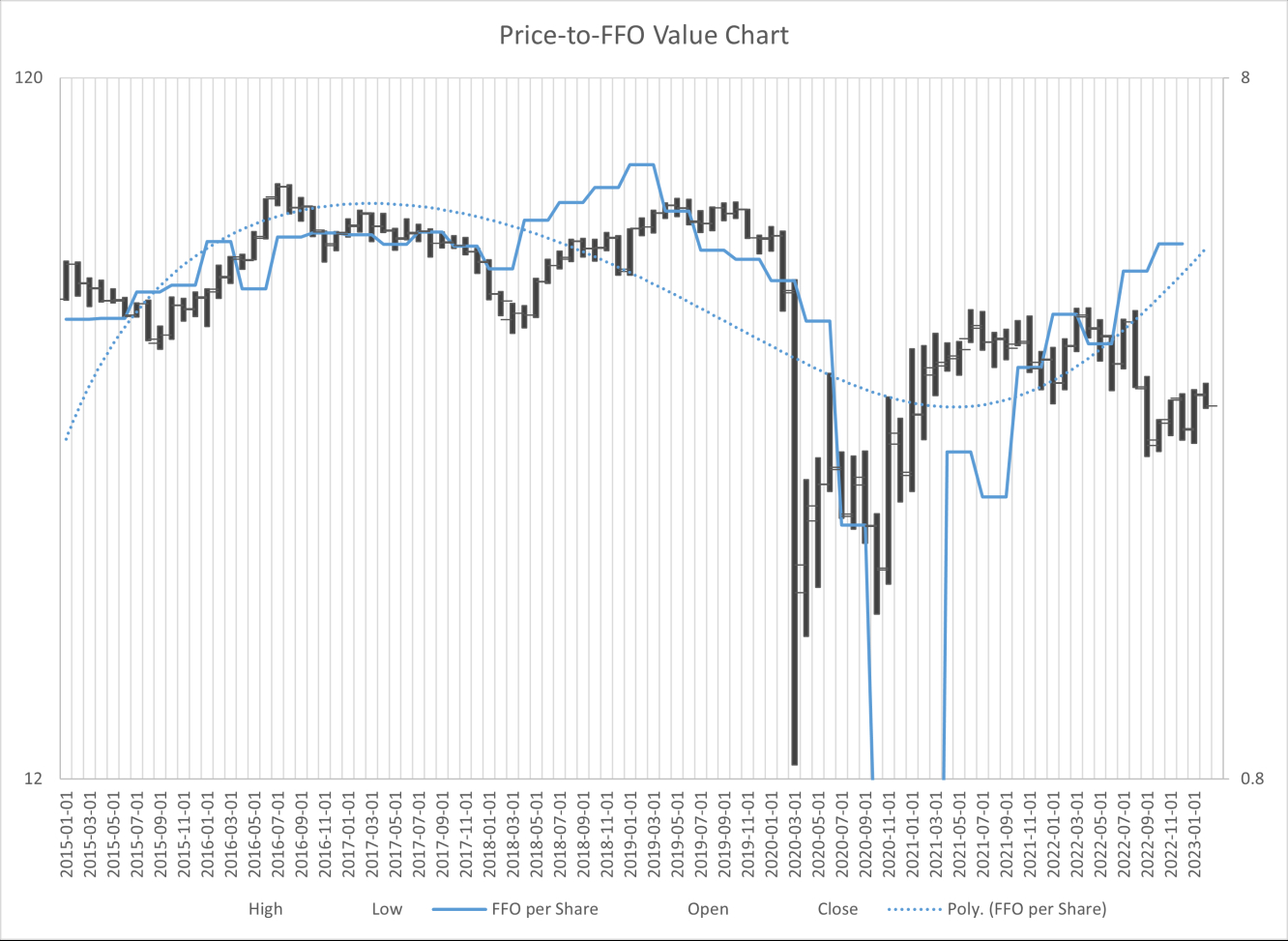

En primer lugar, se evalúan los ingresos por alquiler frente a los costes. A continuación, se comprueba la rentabilidad y la fijación de precios. En la parte inferior, se evalúan dos indicadores de rendimiento real. Vemos que, aunque la tasa de capitalización es bastante elevada, el EPR obtiene sólidos rendimientos (rendimiento de los activos inmobiliarios (RO(RE)A) y rendimiento del capital invertido (ROIC)), mientras que su valor fiscal (P/AFFO) es el más bajo, lo que indica que la rentabilidad de la empresa podría estar infravalorada por el mercado. Esta infravaloración se reconoce además mediante un gráfico de precio/FFO.

-Advertisement-

Aquí, el precio de la acción (eje izquierdo) se compara con el TTM FFO por acción (eje derecho) ambos ejes se escalan logarítmicamente para representar el múltiplo P/FFO medio de 5 años de 14,9x. Actualmente, el valor razonable de este múltiplo es de 69 dólares por acción.

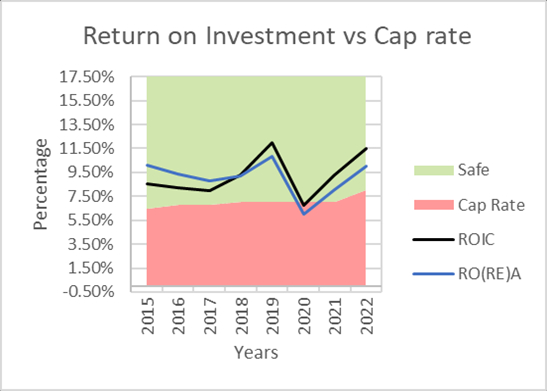

Esta rentabilidad no es casual, ya que el EPR ha venido registrando sólidos rendimientos del capital invertido frente a la tasa cap durante los últimos cinco años. Esto es importante, ya que una inversión aumentará su valor cuando rinda a un ritmo superior al cap rate, mientras que destruirá valor cuando rinda a un ritmo inferior al cap rate.

Historial de 5 años de rentabilidad de la inversión y rentabilidad de los activos inmobiliarios con respecto a la tasa de capitalización.

Entonces, también es bueno observar que el valor WALT no está en la parte inferior de estos valores, pero tampoco en la parte superior. Si el WALT es demasiado bajo, puede suponer un riesgo para el cobro periódico de rentas y el pago de dividendos. Si es demasiado alto, la empresa no puede ajustar activamente sus alquileres a las condiciones del mercado, lo que podría tener un efecto adverso en el negocio a medida que suban los tipos cap.

En general, diría que EPR está bien posicionada frente a sus homólogas en términos de rentabilidad y precios. Sus valores WALT hacen que la recaudación de alquileres sea estable, con la posibilidad de subir los alquileres periódicamente. Su nicho de mercado ha conseguido generar rendimientos estables por encima de la tasa de capitalización, añadiendo así valor de forma activa. SRC también está obteniendo buenos resultados y sin duda merece una inmersión más profunda.

¿Y la salud financiera?

Los REIT tienen fama de estar muy apalancados y, por tanto, se consideran más arriesgados que las acciones ordinarias. Hay cuatro ratios que me gustan para analizar la salud de un REIT:

- Deuda neta sobre EBITDA ajustado: un valor superior a 6x se considera no saludable,

- deuda neta sobre activos inmobiliarios: <20% es apalancamiento bajo, 20-40% es apalancamiento típico, 40-50% es apalancamiento alto, <50% es apalancamiento peligroso,

- deuda neta a AFFO: <10x bajo riesgo, 10-15x es aceptable, >15x es alto riesgo,

- cobertura de gastos financieros por AFFO: <2x es riesgo alto, 2-3x es aceptable, >3x es riesgo bajo.

Utilizando estos estándares, he analizado los ratios de los últimos cinco años.

Se puede afirmar que, en general, la salud financiera ha ido mejorando, aunque sigue estando cerca de las zonas de alto riesgo. Aun así, creo que, en general, la estabilidad financiera está aumentando incluso hasta 2020. Esto nos lleva al siguiente tema: el riesgo.

Altos dividendos, pero ¿hasta qué punto es arriesgado?

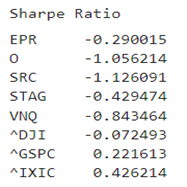

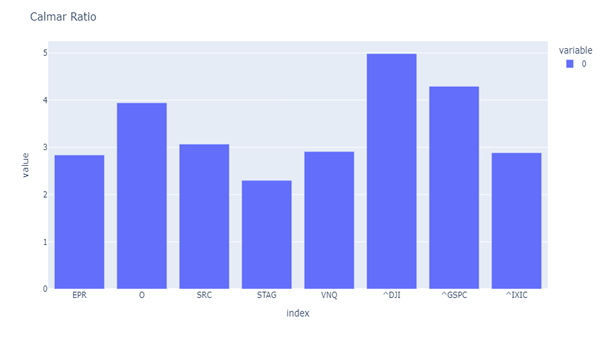

Para el rendimiento de riesgo compruebo el Ratio de Sharpe y el Ratio de Calmar para un periodo de 1000 días. Aquí, añadí los principales índices (, Dow Jones y Nasdaq) y el ETF vanguard REIT (VNQ) como referencia.

Los datos siguientes muestran el Ratio de Sharpe actual de los datos analizados. Tenga en cuenta que cuanto mayor sea el Ratio de Sharpe, mejor.

-Advertisement-

Ratio de Sharpe del EPR, de algunos de sus homólogos, del VNQ REIT ETF y del mercado en general.

Aquí podemos ver en primer lugar que los REIT han tenido un rendimiento inferior al de los índices más amplios del mercado. Pero también podemos ver que el EPR ha obtenido unos resultados relativamente buenos en comparación con el REIT ETF (VNQ) y sus homólogos.

Cuando comprobamos la influencia de las caídas máximas a lo largo del periodo en el rendimiento ajustado al riesgo del EPR utilizando el Ratio Calmar, vemos que ha sido un poco más vulnerable a las caídas del precio de las acciones.

Ratio de Calmar para el EPR, los homólogos y el mercado. El ratio de Calmar es más propenso a las caídas que el ratio de Sharpe.

Sin embargo, esta vulnerabilidad es manejable y está en línea con el valor del REIT ETF y compensada por el elevado pago de dividendos de EPR Properties.

Conclusión

En general, EPR Properties está muy bien posicionada frente a sus homólogas y el mercado de REIT. Su rentabilidad estable y su éxito en su nicho de mercado inmobiliario experiencial la convierten en un negocio atractivo en el que invertir. La dirección parece capaz de asignar capital para obtener sistemáticamente tasas de rentabilidad superiores a la tasa de capitalización, al tiempo que mejora y garantiza la estabilidad financiera. La rentabilidad por dividendo superior al 8% sugiere un mayor riesgo, aunque en realidad el valor presenta un buen rendimiento ajustado al riesgo. El precio actual de la acción implica que cotiza un poco por debajo de su media de 1.000 días.

Evolución del precio en los últimos 1000 días.

Pero, dado que la acción es un poco más vulnerable a las caídas, ¡podría ser interesante esperar a que baje el precio de la acción antes de lanzarse a por ella!

En general: buenos resultados, finanzas sólidas, gestión competente y un buen equilibrio entre rentabilidad por dividendos y riesgo.

Source: INVESTING