-Advertisement-

Tras las subidas del 6%, el 9% y el 12% registradas por las , Small Caps y las , respectivamente, la pregunta más importante es, “¿Continuará este mercado positivo? ¿Nos esperan rendimientos aún mejores en un futuro próximo?

No lo sabemos, pero queremos ofrecerle algunas perspectivas diferentes.

El efecto enero

Recordarán que en las últimas Perspectivas del Mercado, hemos abordado la Trifecta de Enero… el Rally de Santa Claus (SCR), los Primeros Cinco Días (FFD), y un mes de enero positivo indica que veremos la “Trifecta de Enero”. Esto indica que estamos en una situación mucho mejor con una alta probabilidad de un año positivo. Véase el gráfico siguiente, que también se publicó en una Perspectiva del mercado anterior:

S&P 500 Enero Indicador Trifecta

Como va enero, así va el año. Desde 1950, con sólo 7 excepciones a lo largo de 72 años, cuando el rendimiento de enero (S&P 500) ha sido positivo, todo el año ha sido positivo.

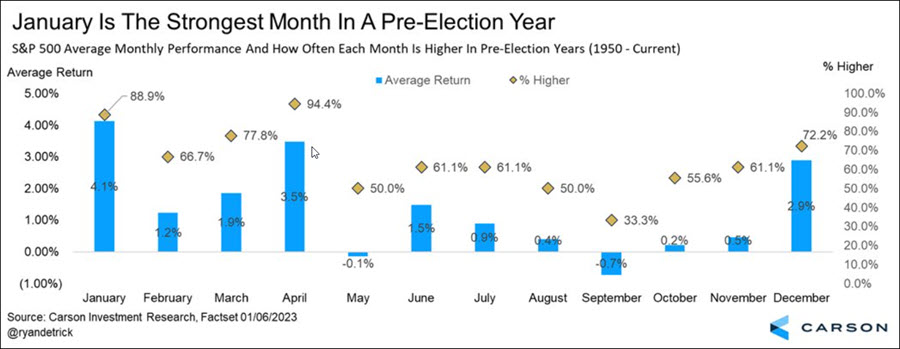

Como se puede ver en el siguiente gráfico de Ryan Detrick de Carson Research, enero es el mes con mejores resultados, y más aún en años preelectorales.

Nos encontramos en un entorno positivo “Risk-On

Esto podría durar un tiempo más, o los mercados podrían detenerse repentinamente en su senda alcista, tal y como hicieron 4 veces durante 2022. De momento, el Nasdaq está en máximos de 4 meses y parece tener el mayor impulso de todos los índices principales.

No hay que olvidar que el índice Nasdaq 100 () bajó un 33,0% en 2022. Así que un rápido rebote no es sorprendente.

Recuerde, si ha bajado un 33%, tiene que ganar un 50% sólo para volver al punto de equilibrio. Ahora mismo, el Nasdaq ha obtenido menos de una cuarta parte de la rentabilidad necesaria para recuperar sus pérdidas de 2022.

Sin embargo, actualmente, el índice está experimentando un sesgo positivo muy esperado. Véase el gráfico siguiente:

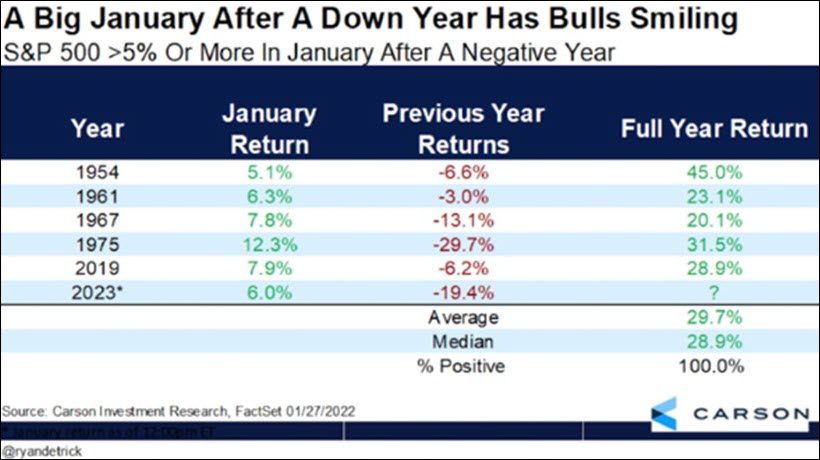

Cuando enero ha subido más de un 5% tras un año bajista, el clima inversor que se avecina ha sido prometedor. Véase el gráfico siguiente:

-Advertisement-

Los inversores juegan a “ponerse al día”

Existe una interesante mentalidad inversora de la que hemos sido testigos muchas veces en el pasado.

En los últimos meses de una gran corrección o de un mercado bajista, el miedo, el disgusto y otras emociones comprensibles hacen que los inversores corran a la seguridad del efectivo y “desconecten” algunas o todas sus inversiones.

Entonces, mientras se mantienen al margen, el mercado se comporta de forma más racional y sube. No hay nada que mejore más rápido el sentimiento del mercado que una tendencia alcista.

Como resultado, esos mismos inversores bajistas comienzan a “recargarse” y vuelven a los mercados.

Vemos indicios de un comportamiento más alcista de los inversores en el patrón repetido de apertura a la baja del mercado ante noticias negativas, pero luego, al cierre, el mercado sube en el día.

Los inversores (incluidas las grandes instituciones que están reequilibrándose agresivamente) están empezando a poner dinero a trabajar de nuevo.

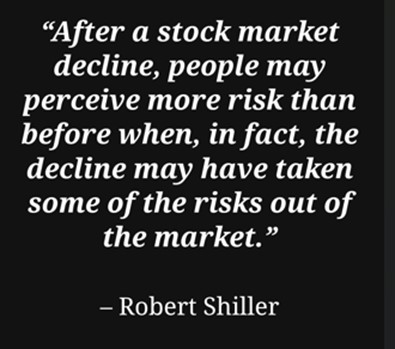

Irónicamente, después de una gran liquidación, los inversores suelen pensar que hay demasiado riesgo inherente en los mercados, cuando en realidad puede ser todo lo contrario:

Citas

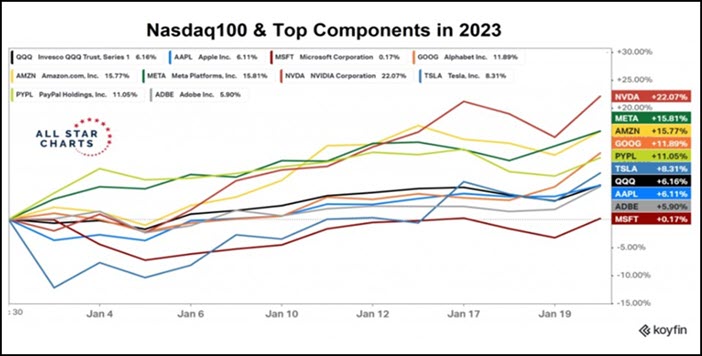

El Nasdaq, que bajó más que ningún otro mercado el año pasado, ha experimentado recientemente una acción de precios más positiva.

Esto sugiere que los especuladores están volviendo. Históricamente, este tipo de patrones apuntan a un mejor rendimiento de las inversiones en el futuro, como demuestra el siguiente gráfico:

Los grandes valores de megacapitalización son los que más contribuyen a las variaciones de precios del Nasdaq. Varios de ellos sufrieron grandes caídas en 2022. Los inversores creían que estos líderes multinacionales y dominantes podrían resistir un mal mercado. Pero no fue así.

Los inversores apostaron por que los beneficios y la rentabilidad se mantendrían. En lo que va de temporada de resultados, varias de estas empresas han citado unas expectativas de beneficios más bajas de cara al futuro.

Sin embargo, el reciente sesgo positivo del mercado ha favorecido sobre todo a muchas de estas empresas. Como un tirachinas, la mayor parte del dinero ha ido a parar a estos componentes principales:

-Advertisement-

¿Continuará esta tendencia alcista?

Una vez más, no lo sabemos. Sin embargo, a la vista de los pocos hechos siguientes, seguiríamos aconsejamos actuar con cautela y contar con un plan que tenga en cuenta el riesgo a la baja del mercado.

He aquí algunos datos importantes que conviene recordar a medida que nos adentramos en febrero.

- Empujando hacia arriba en la resistencia

Nasdaq (QQQ), S&P (SPDR® S&P 500 (NYSE:)), y (iShares Russell 2000 ETF (NYSE:)) están presionando al alza hacia o a través de importantes líneas de tendencia a largo plazo. Sospechamos que habrá mucha resistencia en estos niveles.

Buscaremos una mayor confirmación que respalde un movimiento alcista significativo y estaremos atentos a cualquier debilidad, dado que se trata de niveles desde los que los mercados han retrocedido en el pasado reciente.

- Estamos en la temporada de resultados

La temporada de resultados siempre está llena de sorpresas. Y no son necesariamente las cifras puras o el hecho de que la empresa haya superado las expectativas de beneficios lo que impulsa la cotización de sus acciones tras el anuncio.

A menudo es la teleconferencia que tiene lugar justo después del anuncio de las cifras la que ofrece a los analistas la verdadera historia. ¿Cuántas veces hemos visto que los beneficios de una empresa superan las expectativas, las acciones suben al cabo de unas horas y, después, la teleconferencia provoca un rápido retroceso?

Como hemos informado en esta columna en numerosas ocasiones, los beneficios se ven afectados por el aumento de los costes laborales, las materias primas, los tipos de interés y otros costes de los insumos.

En estos momentos, los inversores están viendo cómo estos factores afectan a los beneficios y a las cotizaciones bursátiles.

Aunque muchas empresas se están beneficiando de la subida de los precios de consumo, que contribuye a aumentar los ingresos, los beneficios de las empresas se están ajustando a la baja.

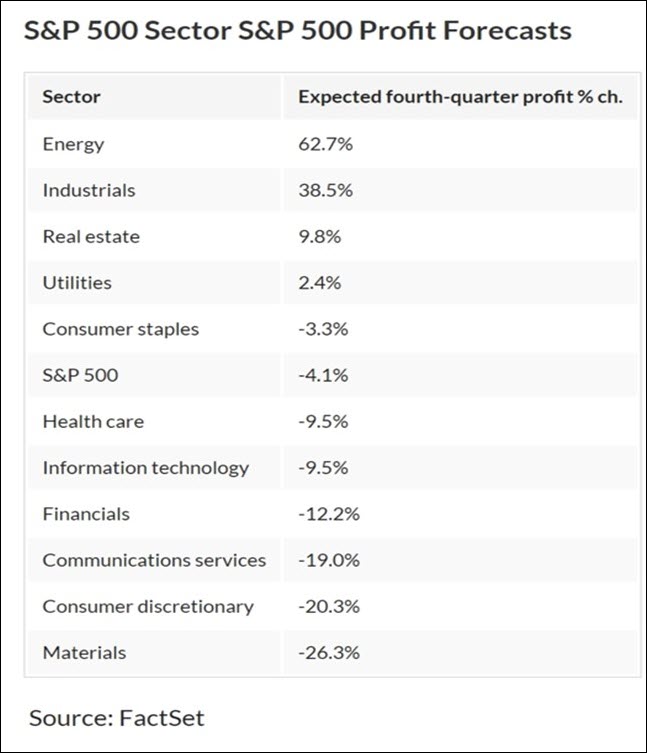

Esto va a tener un efecto dramático en los precios de las acciones con el tiempo. Por eso hemos dicho que el S&P podría cotizar tan bajo como 3200 o tan alto como 4400. Consulte la previsión de beneficios del S&P de FactSet a continuación:

S&P 500 Previsiones de beneficios

- La Fed se reúne la próxima semana

La economía estadounidense se está enfriando, como le gustaría a la Reserva Federal. Desgraciadamente, el crecimiento de la economía no se ha estancado. Ayer el 4º trimestre salió por encima de las expectativas con un 2,9%.

Además, la semana pasada la medida de inflación preferida de la Reserva Federal, la cifra de (Gasto en Consumo Personal) salió a su ritmo más bajo en más de un año (los trabajadores temporales disminuyeron debido a factores estacionales).

Esto probablemente hará que la Fed reduzca el tamaño de sus tipos de interés como se esperaba cuando se reúna esta semana.

Nuestra opinión es que si la Fed da marcha atrás en su endurecimiento monetario demasiado pronto, la inflación podría volver a subir.

He aquí varias razones por las que creemos que la Reserva Federal debería seguir siendo agresiva (y no pivotar hacia una postura dovish):

-

- La inflación sigue siendo demasiado alta. Nuestra experiencia nos dice que podría llevar varios años reducirla hasta el objetivo de la Fed.

- La mano de obra sigue siendo demasiado escasa. Hay una inmensa escasez de trabajadores que seguirá presionando sobre los costes laborales.

- Los alquileres en EE.UU. siguen siendo muy altos y ejercen presión sobre la inflación, especialmente en grandes ciudades como Phoenix, Denver, Miami, Dallas, etc. La tasa de inflación en muchas de estas ciudades está más cerca del 7-9% y no del 4-4,5% que los medios de comunicación siguen informando.

Todo el mundo busca y espera un aterrizaje suave. No es probable que suceda. La economía americana no pasa por un ciclo de ajuste monetario como en el que estamos y aterriza suavemente.

Que es la siguiente razón por la que creemos que usted debe ser cauteloso acerca de sus inversiones en este momento:

- Muchos estadounidenses se preparan para una recesión

Según una encuesta reciente de Morning Consult, el 46% de los estadounidenses cree que ya estamos en recesión. Otro 25% se prepara para el comienzo de una. Amanda Snyder, periodista financiera de Morning Consult, dijo,

“No estamos oficialmente en recesión. Pero si la gente siente que su dinero no llega tan lejos como antes o que sus ingresos se reducen, entonces está experimentando personalmente una recesión financiera”.

Este es el verdadero significado de la estanflación, y creemos que mantiene la presión sobre la economía de EE.UU., las ventas y los beneficios de las empresas, y eventualmente puede encontrar su camino en el rendimiento del mercado de valores.

- El rendimiento históricamente débil de febrero mejora en años preelectorales

El rendimiento del S&P 500 en febrero desde 1950 ha sido positivo el 56% de las veces, pero ha tenido un rendimiento medio negativo del -,14%.

Sin embargo, nuestros amigos de Stock Trader Almanac señalan en la tabla siguiente que los meses de febrero en años preelectorales tienen una tasa de ganancias mucho mayor y una rentabilidad media positiva modesta.

Tras la gran subida que vimos en enero, sospechamos que el mercado hará una pausa o digerirá parte de las ganancias. Véase el gráfico siguiente:

Año preelectoral febrero desde 1950

He aquí nuestras observaciones técnicas:

Risk-On

- El indicador de fortaleza de la tendencia (TSI) mejoró en los 4 índices clave, con Small Caps (IWM) y el Dow (DIA) a la cabeza y cerrando el viernes por encima de sus medias móviles a largo plazo. (+)

- Aunque más tarde que los demás índices, el (QQQ) recuperó el viernes su media móvil de 200 días por primera vez en unos 10 meses. (+)

- Los sectores de riesgo positivo, como los semiconductores (SMH), el comercio minorista (XRT) y el consumo discrecional (XLY), subieron esta semana, mientras que los sectores de riesgo negativo, como los servicios públicos (XLU), bajaron. (+)

- Los valores más rezagados de la semana fueron los energéticos, con US Oil (USO (NYSE:)) y US Natural Gas (UNG) a la baja en la semana, con USO probablemente digiriendo parte de sus ganancias de los últimos 6 meses. (+)

- Los indicadores de riesgo han mejorado hasta situarse en niveles de riesgo positivo en todos los ámbitos, tras situarse en niveles neutrales la semana pasada. (+)

- La volatilidad del efectivo ($VIX.X) sigue marcando nuevos mínimos. (+)

- El número de valores por encima de las medias móviles clave ha mejorado de forma generalizada tanto en el índice S&P500 como en el Russell 2000. (+)

- Los valores de crecimiento (VUG) siguen superando drásticamente a los de valor (VTV) a corto plazo. (+)

- Casi todos los miembros de la Familia Moderna de Mish siguen mejorando, con IWM, IYT, y SMH todos colocando Cruces Dorados en sus gráficos y XRT no muy lejos mientras busca mejorar en su propia fase alcista la próxima semana. (+)

- La renta variable extranjera (EEM & EFA) sigue superando a la estadounidense. (+)

Neutral

- A pesar del fuerte movimiento de los índices esta semana, los patrones de volumen son ligeramente más débiles en comparación con la semana pasada. (=)

- El Oscilador McClellan no confirmó nuevos máximos esta semana tanto para el S&P500 como para el , una señal desalentadora ya que los índices buscan confirmar una ruptura de sus tendencias bajistas a largo plazo. (=)

- El ratio Nuevos Máximos / Nuevos Mínimos de 52 semanas para el S&P 500 se ha estabilizado en su nivel más alto desde 2021. (=)

- El Ratio de Volatilidad (VIX/VXV) no ha logrado mejorar y parece estar formando una cuña de ajuste, lo que indica una alta probabilidad de ruptura de la volatilidad en la próxima semana. (=)

- Los Bonos del Tesoro se encuentran en una zona neutral entre sus medias móviles de 50 y 200 días a la espera de los resultados del FOMC de la próxima semana. (=)

- El Oro (GLD (NYSE:)) se mantiene firme mientras digiere las condiciones de sobrecompra, pero ha cedido su liderazgo a corto plazo sobre el S&P 500. (=)

- Petróleo (USO) no pudo seguir a través de su recuperación de la media móvil de 50 días y se encuentra actualmente atrapado en una fase de recuperación débil. (=)

Risk-Off

- El ratio Nuevo Máximo / Nuevo Mínimo de 52 semanas para el Nasdaq Composite ha comenzado a deteriorarse, una clara indicación de Risk-Off para el corto plazo. (-)

- A pesar de la mejora del mercado, la curva de rendimientos ha seguido invirtiéndose. (-)

- Soft Commodities (DBA) rebotó desde una zona de soporte crítica y recuperó su fase de recuperación esta semana cerrando de nuevo por encima de su media móvil de 50 días. (-)

Source: INVESTING