-

Los últimos 18 meses han sido como una edad de hielo para los banqueros de inversión y los jóvenes empresarios que buscan capital adicional.

-

El éxito de varias OPI recientes puede impulsar a las empresas que buscan cotizar en los mercados secundarios.

-

Aunque los mercados de crédito siguen siendo estrechos y persiste el temor a una desaceleración económica mundial, hay indicios de que en los próximos trimestres podrían salir a bolsa algunas empresas destacadas.

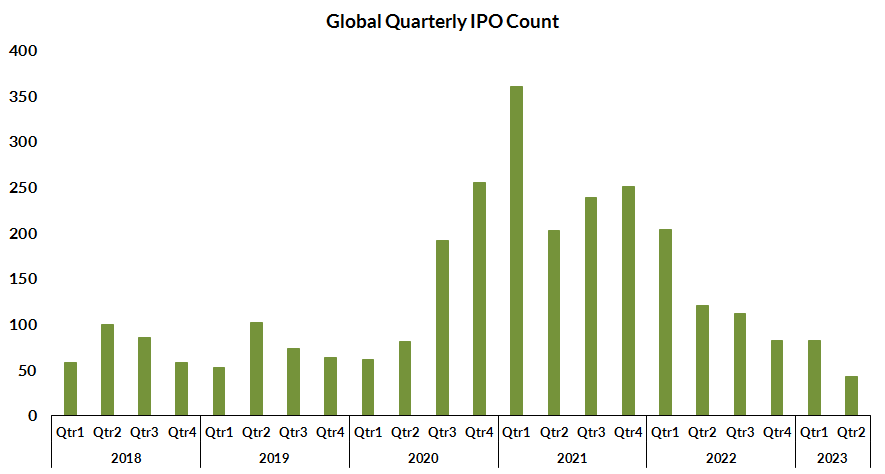

El segundo trimestre de 2023 marcó el séptimo trimestre consecutivo de menor actividad interanual de OPV, según los datos de Wall Street Horizon. El periodo de abril a junio fue el más débil desde principios de 2016. Los mercados de capitales siguen agotándose a medida que los tipos de interés siguen subiendo, y las turbulencias bancarias regionales del pasado mes de marzo no hicieron ningún favor a los banqueros de inversión ni a las jóvenes y ambiciosas empresas privadas. Sin embargo, los alcistas tienen motivos para la esperanza, y ya hemos observado una reactivación en el mundo de las fusiones y adquisiciones.

La segunda mitad del año podría caracterizarse por un repunte de las OPV debido al auge de la IA y una pizca de prueba social, lo que llevaría a algunas nuevas empresas a probar las aguas del mercado secundario. Este será un tema clave que habrá que vigilar en los próximos meses, pero los bajistas pueden contraatacar con la amenaza real de una ralentización del crecimiento mundial que se avecina desde ahora hasta principios de 2024. Analicemos algunas de las empresas que han salido a bolsa recientemente y lo que puede depararnos la segunda mitad del año.

Congelación de las OPV desde el segundo trimestre de 2022

Fuente: Wall Street Horizon

Mercados de capitales prudentes

Han pasado más de dos años desde el punto álgido de la burbuja en Wall Street. A principios de 2021, las empresas emergentes y las SPAC especulativas recibieron enormes sumas de dinero de los inversores y, a continuación, disfrutaron de fuertes rendimientos iniciales del capital. Muchos predijeron que la euforia no duraría, pero la fuerte actividad de OPV persistió a lo largo de 2021, e incluso en las primeras semanas del año pasado. En los últimos 18 meses, sin embargo, ha sido raro ver a un especialista de la Bolsa de Nueva York orquestar una apertura de operaciones exitosa para una empresa recién salida a bolsa. ¿Está cambiando esta tendencia? Nuestro equipo afirma que es posible basándose en los últimos indicios. Un conjunto diverso de nuevas salidas a bolsa ha despertado un tono positivo en Wall Street, y es posible que haya más actividad de OPV más adelante en 2023.

Un puñado de nuevas empresas obtuvo una cobertura positiva de los medios financieros el pasado trimestre:

Kenvue Inc (NYSE:): Esta fue la primera empresa importante en salir a bolsa este año, y las acciones se dispararon más de un 20% tras su apertura el 4 de mayo, demostrando que es posible un fuerte lanzamiento bursátil en medio de tantos nervios macroeconómicos. La desinversión de J&J sigue siendo un éxito para quienes tienen asignadas acciones de KVUE, que han subido un 15% hasta principios de julio. La empresa de salud del consumidor opera en todo el mundo y ofrece productos de autocuidado y para la salud de la piel, así como marcas de renombre como Band-Aid y Listerine. La empresa del sector de bienes de consumo básico, valorada en 48.000 millones de dólares, dio a entender a la calle que los mercados de capitales gozaban de suficiente salud para un renovado periodo de actividad en los mercados primario y secundario. De cara al futuro, tiene pendiente la presentación de sus resultados del segundo trimestre, confirmados para el 20 de julio BMO.

CAVA Group Inc (NYSE:): Tras el éxito de la OPV de Kenvue, una empresa de una décima parte de su tamaño casi se duplicó en su debut. En 2021, la modesta cadena de restaurantes mediterráneos volvió a sumergirse en el mercado. Aunque volátiles desde su primer día de cotización el 15 de junio, las acciones siguen subiendo un 80% en relación con su precio de oferta. A pesar de no ser aún rentable, CAVA tiene ahora un valor superior al de Wendy’s Co (NASDAQ:), Shake Shack (NYSE:) e incluso Papa John’s International Inc (NASDAQ:). Los primeros compradores esperan que se produzcan más ganancias.

Savers Value Village Inc (NYSE:): El 29 de junio fue extraoficialmente el día de las OPV en la Bolsa de Nueva York, ya que tres empresas hicieron sonar sus respectivas campanas de apertura. SVV ha sido la ganadora entre el trío. El minorista de artículos de segunda mano, con sede en Washington, parece estar en una buena posición dada la actual actividad de “trade-down” entre los consumidores estadounidenses. SVV era una empresa de compra apalancada, respaldada por la empresa de capital riesgo Ares Management (NYSE:) y fue una salida sólida, con acciones a 18 dólares, que luego recibieron una oferta el primer día por encima de 23 dólares.

Kodiak Gas Services Inc (NYSE:): Otra empresa de cartera de capital privado no tuvo tanto éxito el 29 de junio. KGS, una pequeña capitalización del sector de la energía de 1.200 millones de dólares, se encuentra casi plana en relación con su precio de salida a bolsa hasta el 7 de julio, pero el lanzamiento público de la pequeña petrolera fue al menos una señal de que el mercado de OPV se está animando.

Fidelis Insurance Holdings Ltd (NYSE:): El último de los tres amigos es una compañía de reaseguros con sede en Bermudas que se enfrenta a retos macroeconómicos en caso de que se produzca una ralentización del crecimiento mundial en el segundo semestre. Tras caer un 7% en su debut, las acciones han vuelto a la línea plana en relación con el precio de salida a bolsa.

Fuente: Stockcharts.com

¿Qué hay que tener en cuenta?

De cara al futuro, no se espera que el mercado de OPV experimente una oleada de nuevas salidas a bolsa en las próximas semanas. Históricamente, julio y agosto suelen ser meses flojos para las OPI. Sin embargo, existe el optimismo de que los últimos cuatro meses del año traerán consigo un repunte de las ofertas de acciones. Aunque no se trate de un escenario de inundación, el aumento del número de empresas que tantean las aguas del mercado secundario es una pequeña señal esperanzadora.

No pierda de vista a Arm, una importante empresa internacional de semiconductores que podría salir a bolsa con una valoración estimada cercana a los 50.000 millones de dólares. Puede que recuerde que Nvidia (NASDAQ:) fue a por Arm Holdings en septiembre de 2020, pero el acuerdo propuesto se desechó debido a las preocupaciones antimonopolio de los reguladores.

La otra emisión pública de acciones monstruosa podría venir a través de Stripe, un procesador de pagos global que ha soportado algunos tiempos difíciles últimamente. La empresa de servicios financieros con sede en San Francisco y Dublín redujo su plantilla no hace mucho y está esperando su momento en medio de mucha incertidumbre en el espacio tecnológico.

Otras empresas que podrían estar a punto de salir a bolsa son Reddit, Instacart, Chime, Discord y Panera. Una cosa más: estaremos atentos a lo que ocurra en China. A finales de la semana pasada, hubo indicios de que la represión regulatoria sobre las empresas domiciliadas en ese país podría estar aflojando. ¿Podríamos ver a algunas destacadas empresas chinas tantear el terreno de las OPV?

Lo esencial

El mercado de las OPV es en parte arte y en parte ciencia. Las empresas emergentes, e incluso algunas ya establecidas, quieren asegurarse de que existe una amplia demanda de sus acciones antes de lanzarlas a los mercados secundarios. Los fondos de capital riesgo, por su parte, siempre buscan brotes verdes que indiquen que sus inversiones son rentables, y los banqueros de inversión siempre están ansiosos por suscribir operaciones de calidad. A medida que la situación de las OPI se vuelve ligeramente más optimista después de una escasez de actividad, los inversores deben mantenerse al tanto de los últimos acontecimientos clave entre las empresas que acaban de salir a bolsa.

Source: INVESTING