-Advertisement-

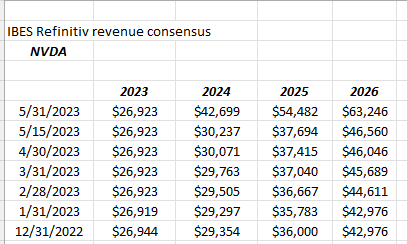

Uno se pregunta cuántos deberes hacen los analistas cuando Nvidia (NASDAQ:) aumenta notablemente sus previsiones de ingresos para el trimestre de julio de 2003. Las previsiones de ingresos y beneficios por acción del centro de datos para el segundo trimestre fiscal de NVDA han visto cómo los analistas aumentaban la estimación de beneficios por acción para el año fiscal 2004 en un 69% y la estimación de ingresos en un 41%. El aumento del BPA es formidable, pero ¿un 41% en la estimación de ingresos?

¿Algún analista no llamó a relaciones con los inversores y preguntó: “¿Cómo va el negocio en relación con las previsiones anteriores?”. Es cierto que a los consejeros delegados, a los directivos de las empresas y a los departamentos de relaciones con los inversores a menudo no les gusta revelar ninguna información material no pública, dada la Reg FD (divulgación completa), aprobada bajo la Administración Clinton cuando Arthur Leavitt dirigía la SEC, pero los analistas también pueden mirar a los usuarios finales y a los proveedores y no tener que depender únicamente de la jerarquía corporativa, a menudo de boca cerrada.

Revisiones de ingresos de NVDA

Nvidia, al igual que Walmart (NYSE:), tiene su Q4 fiscal cada año a finales de enero. Así que el cuarto trimestre fiscal ’23 de Nvidia terminó el 29 de enero de 2023 (a pesar de que sólo hubo un mes real de operaciones en el año 2023), lo que significa que actualmente se encuentra en medio de su fiscal ’24. Lamentablemente, algunos analistas siguen utilizando el ’23 como métrica de modelización, lo que puede resultar muy confuso.

Según Briefing.com, Micron Technology (NASDAQ:) informa el 28 de junio o justo antes del cierre del trimestre.

Los clientes nunca han poseído Nvidia directamente, pero sólo a través de la VanEck Semiconductor ETF (NASDAQ:), pero lo que es fascinante para mí es la diferencia en capex entre los nombres tradicionales de semiconductores como Intel (NASDAQ:) y Micron (MU), y Nvidia.

El 50% del flujo de caja operativo de Intel se gasta en “capex” o construcción de fábricas para mantener la economía del negocio. Micron, dado el desplome de los fundamentos de DRAM y NAND en el último año, gastó el 122% del flujo de caja operativo de 4 trimestres (TTM) en capex a partir del trimestre de febrero de 2003. (Para ser justos con Micron, y mi modelo se remonta a la década de 1990, en el punto álgido del ciclo DRAM/NAND, cuando los precios y la demanda están en su punto más alto, el capex gira en torno al 50% del flujo de caja operativo, basándome en los últimos 12 – 13 años).

Utilizando un informe de Cash-Flow Statement del lado vendedor, he aquí el capex histórico y proyectado de NVDA como porcentaje del flujo de caja operativo:

- 2025: 4% del flujo de caja operativo; (est)

- 2024: 4% del flujo de caja operativo; (est)

- 2023: 7% del flujo de caja operativo; (est)

- 2022: 32% del flujo de caja operativo;

- 2021: 10% del flujo de caja operativo;

Técnicamente, Intel, Micron y Nvidia son empresas de semiconductores, pero en lo fundamental son mundos aparte.

Tipos de interés y crédito empresarial

Fue muy sorprendente ver una reacción apagada al crecimiento de 339.000 el viernes 2 de junio por la mañana. El Tesoro bajó casi un punto de precio el viernes 2 de junio, pero el precio fue superior en la semana. Se podría pensar que sería mucho peor, teniendo en cuenta todo lo que se ha hablado sobre la pausa del FOMC en las subidas de los tipos de los fondos federales durante el último mes y el crecimiento sorprendentemente fuerte de las nóminas no agrícolas.

Según los futuros de los fondos federales de este fin de semana (herramienta Fedwatch de CME), todavía hay un 74,7% de posibilidades de que el FOMC mantenga el actual rango de los fondos federales del 5% – 5,25% el 14 de junio. y los datos salen la semana que viene, o el 13 y 14 de junio, por lo que el FOMC se reunirá cuando se publiquen los próximos indicadores clave de inflación.

Las clases de activos corporativos de alta calificación y corporativos de alto rendimiento tuvieron una buena semana, lo que era de esperar dados los sólidos datos de nóminas, con la rentabilidad YTD de los corporativos de alta calificación mejorando 107 puntos básicos (en términos de rentabilidad total) hasta el 2,69% a fecha del viernes 2 de junio, frente a la rentabilidad YTD del 1,62% del 26 de mayo.

Según los datos de Bloomberg, el rendimiento de los bonos de alto rendimiento fue incluso mejor, con una rentabilidad interanual del 4,53% el viernes 2 de junio, frente al 3,34% del 26 de mayo, lo que supone una mejora de 119 puntos básicos en la semana.

El alto rendimiento corporativo ha sido un muy buen indicador desde junio del ’22 en términos de “indicador de alerta temprana de recesión”. A 30 de junio de 2022, el alto rendimiento era inferior al Barclay’s Aggregate (AGG) en 400 puntos básicos (-14% frente al -10% del Agg), pero a finales de 2022, el alto rendimiento corporativo había bajado sólo un -10,99% a 31/12/22, frente a la caída anual del Agg del -12,98%. (Datos de rentabilidad extraídos de Bloomberg).

El artículo que publiqué en este blog en julio del 22 fue (posiblemente) útil para los lectores, pero los bonos corporativos individuales no se compran para los clientes, dado que la liquidez es el asesino silencioso de los mercados de bonos corporativos y estructurados, y por lo tanto prefiero poseer ETF y fondos de inversión para los clientes para evitar ese riesgo de “valor individual”, que ya es bastante malo en el mercado de renta variable.

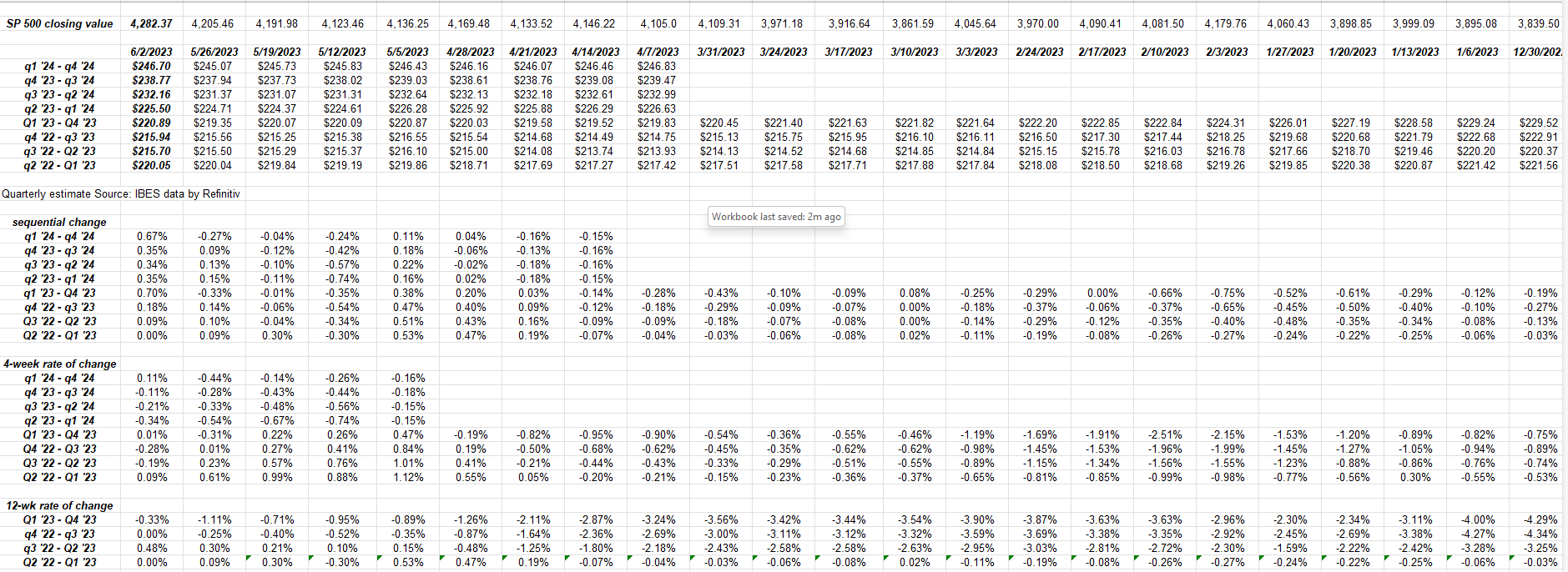

S&P 500 Datos

- La estimación prospectiva a 4 trimestres (FFQE) de esta semana terminó en 225,50 $, frente a los 224,71 $ de la semana pasada. No parece mucho, pero es un aumento secuencial mayor de lo normal para el FFQE.

- El ratio PE sobre la estimación a plazo es de 19x esta semana, frente a 18,6x el 31/3, y 17x el 31/12/22;

- La rentabilidad de los beneficios de S&P 500 es del 5,27%, frente al 5,37% del 31/3/23 y el 5,80% del 31/12/22;

Tasa de variación de las estimaciones a plazo:

-Advertisement-

Esta hoja de cálculo se ha elaborado a partir de la curva de “estimaciones a plazo” del S&P 500. Las tasas de variación secuencial y a 4 semanas se están consolidando. La tasa de variación de 12 semanas no estará disponible hasta el 1 de julio de ’23, ya que las estimaciones ascendentes de 2024 no se facilitan cada año hasta el 1 de abril.

Conclusión

Con el tiempo, esta actualización semanal de las ganancias de S&P 500 será renovada o revisada, ya que -a lo largo de los años- hay largos periodos en los que nada realmente digno de mención sucede con las estimaciones de S&P 500. La publicación de resultados de Nvidia es un brillante ejemplo de cómo las estimaciones de beneficios e ingresos de S&P 500 pueden mantenerse en piloto automático sin que ninguno de los 47 analistas del lado vendedor que cubren Nvidia haga realmente los deberes o se esfuerce por actualizar sus modelos. Mi objetivo cada semana es intentar destacar algo interesante sobre las ganancias de S&P 500 o las revisiones y cambios de las ganancias del sector, pero eso no siempre está disponible.

Si nos fijamos en la tabla de “tasas de cambio” anterior, a medida que las distintas tasas de cambio se vuelvan positivas, los beneficios de S&P 500 podrían revisarse al alza (de nuevo), pero eso sólo lo sabremos cuando comiencen los beneficios del 2º trimestre del 23 a mediados de julio del 23. Tendremos noticias de FedEx Corporation (NYSE:) y Nike (NYSE:) y Micron (MU) y Oracle (NYSE:) antes de finales de junio, pero no recibiremos la avalancha de beneficios hasta dentro de 6 semanas.

Hay algunas ideas de cómo se pueden hacer más interesantes los datos de beneficios de S&P 500, y veremos cómo se reciben.

A pesar de las ganancias de Nvidia y la recepción en torno a las ganancias de tecnología Q1 ’23, el sector todavía está buscando un crecimiento de las ganancias plano o 0% para 2023, que es la métrica más interesante (en mi opinión) en términos de la divergencia de cómo las acciones de comercio frente a lo que muestran los números.

La negociación del crédito corporativo suele coincidir con la acción del S&P 500. El estrechamiento de los diferenciales de crédito y el aumento de los rendimientos interanuales de las empresas de alta calidad y alto rendimiento tienden a generar rendimientos futuros positivos para el S&P 500 a lo largo del tiempo. No es una correlación perfecta, pero sin duda es una relación simbiótica.

Descargo de responsabilidad: Tómese todo esto con bastante escepticismo. El blog es la opinión de una persona, y el rendimiento pasado no es garantía de resultados futuros. Nada de lo escrito es tampoco un consejo. Los mercados de capitales pueden cambiar rápidamente y la inversión implica la pérdida de capital. Cada lector debe calibrar su propio apetito por la volatilidad.

Source: INVESTING