Punto: Uno de los principios más arraigados de “The Smart Alec Dept.” es “comprar el rumor” y luego “vender la noticia”. Así pues, presentamos el ejemplo por excelencia de dicho tratamiento: .

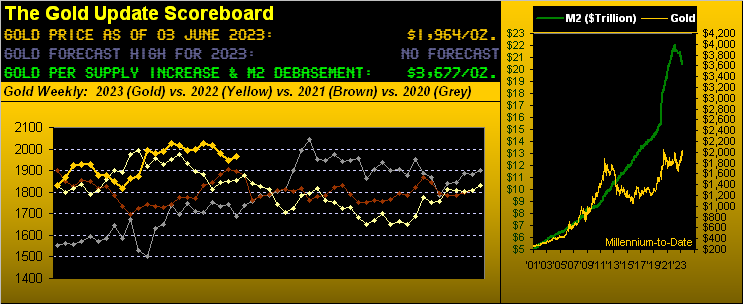

El oro entró en la semana pasada cosechando +19 puntos de prima fresca a medida que el volumen de contratos COMEX pasaba de junio a agosto. Pero espere, hay más. A medida que avanzaba la semana, llegó la efervescente expectación por la aprobación en el Congreso del StateSide DDD (“Debt Default Deal”): ¡un aumento del techo de deuda de 4T$! ¿Pero dónde está la pasta para hacerlo? “¿Hola Jay? Janet. Joey acaba de firmarlo. Hagámoslo!” Así no puede ir mejor para Gold, ¿verdad? Y de hecho, durante el periodo de “rumores”, el oro subió 51 puntos. Pero tras la “noticia” de la aprobación del Congreso, el oro cayó -36 puntos.

En resumen, según la medición del “mes anterior”, el oro cerró la semana ayer (viernes) en 1964, lo que supuso una ganancia semanal de 18 puntos, mientras que el oro al contado sólo ganó 1 punto. En cualquier caso, fue una “semana de nada” para el oro, que dada la aprobación de la DDD debería haber enviado al metal amarillo a la luna.

Contrapunto: Como tuiteamos a principios de semana, es el Barómetro Económico el que ha estado atado a la luna, lo que sin duda significa que la Reserva Federal (como aquí escribimos hace una semana) “…mantendrá…”. [its] el pie en el acelerador de la subida de tipos…”. Incluso los brillantes cerebros de Bloomy se dieron cuenta de esto el viernes, tras el sólido informe de nóminas de mayo, al publicar “Yields rise as traders bet on one Fed hike by July”. Hablando de previsión: el Comité Federal de Mercado Abierto sólo tiene previsto emitir una declaración política antes de julio (añadiendo un +0,25% al FedFundsRate el 14 de junio). Impresionante perspicacia de FinMedia. En cualquier caso, no nos equivoquemos con la opinión de Baro, ya que aunque los FinParrots digan que la economía se está ralentizando, según las matemáticas está creciendo visualmente:

Barómetro económico

Y a medida que “crece” la economía -sin duda con la ayuda de la inflación- también crece el FedFundsRate y, a su vez, el Todopoderoso Dólar, cuyo índice de mínimo a máximo en las últimas cinco semanas ha subido un 4,1% para volver a su máximo en tres meses (hoy 104.000; máximo de marzo 105.870). Aunque, en general, el oro no se decanta por ninguna divisa, la sabiduría popular a corto plazo se deshace del metal amarillo (o lo vende en corto, ya que son muy pocos los que lo poseen) en favor del dólar y su rentabilidad. De hecho, el ridículamente sobrevalorado rendimiento del dólar es de tan sólo un 1,613% frente al 5,215% de la letra del Tesoro estadounidense a tres meses, y “Old Yeller” puede estar segura de que podrá pagar los intereses necesarios (hasta que…): Fitch, que “siempre es lo primero”, mantiene su “vigilancia crediticia negativa” sobre EE.UU., pero mantiene la calificación “AAA” (hasta…)

En el gráfico de Econ Baro de arriba verán al pequeño con el signo que muestra la relación precio/beneficios “en vivo” honestamente calculada del S&P 500 como 53,0x; (la versión actual mal calculada es 24,8x). Señalamos esto con respecto al rendimiento. El cálculo de rendimiento que se viene realizando desde hace mucho tiempo consiste en invertir el PER. Utilizando la versión de 24,8 veces, el rendimiento implícito de S&P es del 4,032%, mientras que en realidad es del 1,613%, mucho más cercano al rendimiento invertido de 53,0 veces, que es del 1,887%. Por si acaso está anotando en casa, como “tic-tac-tac va el reloj-reloj-reloj”…

Mientras tanto, los puntos rojos de la nueva tendencia corta parabólica semanal del oro, que dura ya dos semanas, siguen bajando:

Lingotes semanales de oro y tendencias parabólicas

Sin embargo, aquí vemos que la tendencia corta anterior duró sólo cuatro semanas (del 17 de febrero al 17 de marzo). Y mientras que históricamente tales tendencias cortas sugieren que el Oro revisitó los 1800s durante este período (como se detalló gráficamente aquí hace una semana), ¿no sería encantador que la actual tendencia corta durara poco? “¿Tienes Oro?”

El todavía raro tipo de inversor que “tiene” Oro se decanta por su apalancamiento proporcionado a través de las acciones de metales preciosos. Siendo esta nuestra edición de “fin de mes” del Gold Update (más dos días de junio para sintonizar), a continuación tenemos las siguientes pistas porcentuales interanuales con el Oro +6% liderando el pelotón, perseguido por Franco-Nevada (FNV) +4%, tanto el fondo cotizado VanEck Vectors Gold Miners (GDX (NYSE:)) y Agnico Eagle Mines (NYSE:) -2%, el fondo cotizado Global X Silver Miners (SIL) -10%, Pan American Silver (NASDAQ:) -30%, y el componente de S&P 500 Newmont (NEM) -37%. Tomando esta fecha de hace un año como punto de partida -dada la trayectoria positiva del oro-, el saldo de este grupo debería estar aún mucho más alto.

“Sin embargo, depende de dónde empieces, ¿verdad mmb?”

Efectivamente es así Escudero. Por ejemplo: si se mide desde las profundidades de precios de los metales preciosos de finales de 2015, el Oro hoy es +85%, pero GDX (como sustituto de muchas mineras tanto de Oro como de Plata) es +129%… y podría decirse que algunos dicen que debería ser mucho más. Más hacia “El Ahora”, aquí está el gráfico:

Oro Gdx Nem Aem Fnv Sil Paas Gráfico

Siendo esencialmente fin de mes, abramos las puertas de los Mercados BEGOS mientras damos la vuelta al cuerno para los ocho componentes por sus barras diarias desde hace un mes hasta la fecha. Como se muestra, salvo el insensato S&P (Spoo), el resto de las líneas de tendencia diagonales son bajistas dado el reafirmante “fenómeno do-do-do-doooo…” del dólar. Y como ya saben los visitantes habituales del sitio web, los puntos azules representan la consistencia diaria de la línea de tendencia gris de cada componente. Así que presten atención a los “Baby Blues” tanto para el Oro como para la Plata, ya que están empezando a curvarse hacia arriba:

Específicamente para los Perfiles de Mercado de 10 días para los metales preciosos, a continuación tenemos el del Oro a la izquierda y el de la Plata a la derecha. Obviamente, el oro tiene mucha más resistencia por encima de la cabeza con la que lidiar, mientras que la plata exhibe más de una red de seguridad de 23s. Por supuesto, según el ratio Oro/Plata de 82,9 veces frente a la media del milenio hasta la fecha de 67,5 veces, la hermana plata sigue estando barata.

Entonces, en general, al mirar la estructura del oro por sus barras mensuales a través de la última docena de años – a pesar de todas esas capas estratificadas – ese triple techo de la derecha sigue estando maduro para ser tomado:

Para terminar, no sería fin de mes sin una lista de las posiciones de los mercados BEGOS desde finales de 2022 hasta este 03 de junio. Nótese que el Oro ha sido desplazado en la cima de la pila por nada menos que el S&P 500, alias “El Índice Mágico sin Ganancias”. Como se dijo en el pasado: “‘Es diabólico”:

Lo que a su vez nos lleva a esta envoltura.

A menudo nos hemos referido al clima monetario actual como la Era de la Inversión de los Estúpidos. Se ha vuelto tan extraño que estamos viendo titulares que hace una generación se habrían considerado completamente irracionales (y obviamente nunca habrían aparecido en la portada de ningún periódico). Sin embargo, el otrora útil WSJ acaba de publicar por encima del doblez del viernes: “Un mercado laboral robusto amenaza el repunte de las acciones” -> ¿Qué? ¿No debería un mercado laboral robusto fomentar la subida de las acciones? Pero luego se nos olvida. En esta nueva era de acumulación de acciones sin beneficios, la valoración no tiene nada que ver con el precio. Más bien, la Fed se ha convertido en TODO, incluso cuando la orientación de FinMedia sobre el “próximo movimiento” de la Fed es inútil, ya que cambia de una semana a otra: “Van a pivotar; no, esperen, van a hacer una pausa; no, esperen, van a subir, pero sólo una vez y luego harán una pausa…”. Santo cielo: por bazillonésima vez, esta es la razón por la que hacemos cuentas. (A este respecto, véase la misiva de la semana pasada sobre el indicador de inflación subyacente PCE, favorito de la Reserva Federal). Y haciendo cuentas, sabemos que esperar.

Y en general, sí, ¡el oro acabará yendo a la luna! Así que, ¡o te subes, o te bajas del pórtico!

¡Salud!

Source: INVESTING