-Advertisement-

- La Reserva Federal y el Banco Central Europeo anunciarán sus decisiones de política monetaria la próxima semana.

- Estados Unidos publicará el Producto Interno Bruto del segundo trimestre y una actualización de la inflación.

- EUR/USD se acerca al borde del precipicio alcista, los bancos centrales lo hacen o lo rompen.

El par EUR/USD recortó parte de sus ganancias relacionadas con la inflación de los Estados Unidos (EE. UU.), y después de alcanzar un máximo de 1.1275, cayó hacia la región de 1.1100, cotizando apenas por encima de esta última al final de la semana.

El dólar estadounidense corrige condiciones extremas de sobreventa

El interés especulativo no logró empujar al dólar estadounidense aún más a la baja, a pesar de varios intentos de hacerlo durante la primera mitad de la semana, para finalmente rendirse el jueves. El dólar de EE.UU. se recuperó con poco apoyo para tal repunte. Un catalizador inmediato para la fortaleza del USD fue un informe de empleo semanal mejor de lo previsto, ya que las solicitudes iniciales de desempleo aumentaron en 228 000 en la semana que finalizó el 14 de julio, superando las expectativas y señalando que el mercado laboral sigue ajustado. Se activaron las paradas, y el dólar extendió su recuperación a lo largo del día, manteniéndose firme el viernes.

Los datos estadounidenses publicados en los últimos días fueron tibios, por decir lo menos. Más allá de las cifras optimistas de empleo, el país publicó las ventas minoristas de junio, que aumentaron un modesto 0,2 % intermensual. La Producción Industrial en el mismo período disminuyó un 0,5%, mientras que la Utilización de la Capacidad aumentó un 78,9%. Las cifras relacionadas con la vivienda no cumplieron con las expectativas del mercado, mientras que la encuesta manufacturera de la Fed de Filadelfia registró un -13,5 en julio, peor que el -10 anticipado.

Al otro lado del charco, la Eurozona confirmó que el Índice Armonizado de Precios al Consumidor (IPCA) subió un 5,5% en junio. Sin embargo, la lectura anual básica se revisó al alza del 5,4 % al 5,5 %. Además, el índice de precios al productor alemán (IPP) aumentó un 0,1 % interanual en junio, por encima de lo previsto.

En general, los mercados financieros se mantuvieron optimistas. Los índices bursátiles de EE. UU. subieron a nuevos máximos de varios meses, con el Dow Jones Industrial Average (DJIA) y el S&P 500 reteniendo ganancias al final de la semana y el Nasdaq Composite cotizando plano. Los rendimientos de los bonos del gobierno encontraron su equilibrio al final de la semana, con la curva de rendimiento del Tesoro de EE. UU. aún invertida.

Los bancos centrales, en el centro de atención

La Reserva Federal (Fed) y el Banco Central Europeo (BCE) tendrán reuniones de política monetaria y anunciarán sus decisiones la próxima semana. Se espera ampliamente que la Fed suba las tasas en 25 puntos básicos (pb), aunque los participantes del mercado estarán atentos a señales de si queda sobre la mesa otra suba de tasas posterior. Se espera que el BCE siga el mismo camino, y los participantes del mercado también esperan al menos una subida más en septiembre.

Por un lado, la inflación de EE. UU. ha disminuido lo suficiente como para permitir que las autoridades pongan fin al ciclo de endurecimiento, pero las persistentes condiciones laborales restrictivas representan un riesgo para la inflación. Por ello, el banco central estadounidense se muestra reacio a anunciar el fin de la actual política monetaria.

Por otro lado, las presiones sobre los precios en Europa siguen siendo demasiado elevadas, mientras que los responsables políticos locales esperan que se mantenga alta durante un período de tiempo prolongado. Su contrapeso es una recesión y/o una crisis financiera.

De hecho, los bancos centrales mundiales se mueven dentro de una línea delgada y tienen que mantener un delicado equilibrio para controlar la inflación sin desencadenar el caos económico. Esa sigue siendo la razón principal por la que cada palabra o pista se analiza intensamente y se valora rápidamente.

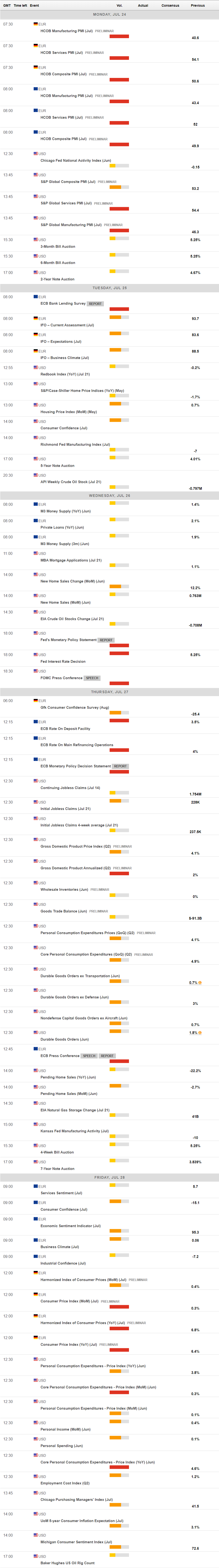

Más allá de los anuncios de los bancos centrales, habrá un par de cifras macroeconómicas relevantes. S&P Global publicará las estimaciones preliminares de los PMI de julio. Además, Estados Unidos publicará la estimación preliminar del Producto Interno Bruto (PIB) del segundo trimestre y el Índice de Precios de Gastos de Consumo Personal (PCE) de junio, la medida de inflación favorita de la Fed. Finalmente, Alemania dará a conocer la estimación preliminar de su Índice Armonizado de Precios al Consumidor (IPCA) de julio, anteriormente en 6,4% interanual.

Perspectiva técnica del EUR/USD

En términos generales, y en la parte posterior de la caída semanal anterior, la última caída del EUR/USD parece correctiva. El par cotiza unos pips por encima del retroceso de Fibonacci del 38,2 % de su repunte de 1,0833/1,1275 en 1,1105, mientras que el próximo soporte de Fibonacci se encuentra en 1,1053.

Desde un punto de vista técnico, el gráfico semanal muestra que el par no pudo mantenerse por encima de la media simple de 200 sin dirección, actualmente en 1.1190. Al mismo tiempo, la media simple de 20 ofrece una pendiente firmemente alcista muy por debajo del nivel actual, mientras que por encima de la media simple de 100, lo que sugiere que los alcistas aún no se han rendido. Finalmente, los indicadores técnicos bajaron. El indicador Momentum se acerca actualmente a su nivel 100 desde arriba, sin embargo, el indicador del Índice de fuerza relativa (RSI) apenas se retiró de los niveles de sobrecompra, lo que limita las posibilidades de una caída más pronunciada.

Diariamente, el riesgo de una caída más pronunciada parece limitado. El EUR/USD se desarrolla muy por encima de las medias móviles alcistas, con la media simple de 20 días por encima de las más largas y en 1,1027. Al mismo tiempo, los indicadores técnicos se han tornado planos en terreno positivo después de corregir condiciones extremas, lo que sugiere que los vendedores no están dispuestos a empujarlo más hacia abajo. Aún así, el par cerró en rojo por cuarto día consecutivo mientras registraba mínimos más bajos y máximos más bajos.

Un nivel de soporte más relevante se encuentra en 1.1000, ya que el retroceso del 61,8 % del rally antes mencionado converge con el umbral psicológico. El nivel se erige como un objetivo bajista potencial en el caso de una ruptura bajista tras las decisiones de los bancos centrales. Una vez por debajo del nivel, la caída podría continuar hacia la zona de precios de 1.0890/1.0920, ya que es probable que los alcistas retrocedan.

Al alza, los inversores tendrán más confianza en una recuperación repentina por encima de 1.1200, aunque el par necesita estabilizarse más allá de 1.1250 para seguir avanzando, con 1.1400 a la vista.

-Advertisement-

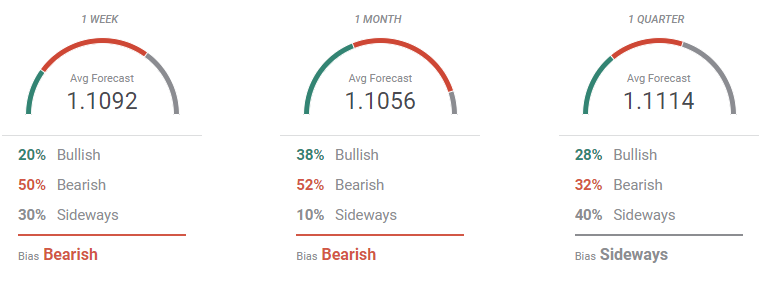

Encuesta de sentimiento EUR/USD

El Encuesta de previsión de Vimilin sugieren que la caída continuará en el corto plazo. EUR/USD se ve en promedio por debajo del nivel de 1.1100 en las vistas semanales y mensuales, aunque por encima del umbral en la perspectiva trimestral. Los osos representan el 50 % y el 52 %, respectivamente, en las vistas más cercanas, mientras que disminuyen al 32 % a largo plazo.

El gráfico general confirma la caída correctiva en curso, ya que el promedio móvil semanal se ha vuelto marcadamente más bajo, aunque las apuestas por debajo de 1.1000 son inexistentes. Los promedios móviles mensuales y trimestrales mantienen su tendencia alcista, en línea con una próxima recuperación. Finalmente, el rango potencial en la vista mensual va de 1.0600 a 1.1400, con la mayoría de los objetivos acumulándose entre 1.0800 y 1.1100. El rango se eleva en la perspectiva trimestral, ya que la mayoría de los objetivos se acumulan por encima del umbral de 1.1000.

Source: FX STREET