-Advertisement-

- EE.UU. se enfrenta a la mayor probabilidad de recesión en 40 años, con el diferencial de rendimiento de 10 años a 3 meses en su inversión más profunda desde la década de 1980.

- La Reserva Federal prevé una recesión “suave”, pero el mercado espera un giro este año, lo que sugiere una recesión más profunda y temprana.

- Se aconseja a los inversores que asignen una parte de su cartera a valores a prueba de recesión para mitigar los riesgos.

A pesar de la probable revisión al alza de la lectura de esta semana y de la probabilidad de un leve repunte de la actividad económica en el segundo trimestre (lea más al respecto ), las probabilidades de que EE.UU. se hunda en una recesión el próximo año siguen siendo las más altas de los últimos 40 años.

El diferencial a se ha hundido hasta el -1,59%, la inversión más profunda desde la década de 1980, lo que eleva las probabilidades de recesión a un abultado 68%, según la Fed de Nueva York. Este riesgo actual supera al de noviembre de 2007, justo antes de que se desencadenara la crisis de las hipotecas de alto riesgo, cuando se situaba en un mero 40%.

Fuente: NYFed

-Advertisement-

Esta semana probablemente recibiremos una actualización de la Fed sobre el tema cuando publique las actas de su última reunión. Sin embargo, salvo un giro real de la Fed este año todavía, la predicción del Banco Central sigue siendo de una recesión “suave” que comenzará a finales de este año y se prolongará hasta bien entrado 2024.

“Dada su evaluación de los posibles efectos económicos de la reciente evolución del sector bancario, la proyección del personal en el momento de la reunión de marzo incluía una recesión leve que comenzaría a finales de este año, con una recuperación en los dos años siguientes”, señala el resumen de la última reunión.

En cuanto a la profundidad de la probable recesión, el término elegido por JPow para este asunto ha sido “leve” (¿una nueva “inflación transitoria?”). Sin embargo, parece que el mercado ve esta situación de forma algo diferente.

Si nos fijamos en el , está claro que el mercado no cree a la Fed en este momento. De hecho, ya está valorando un giro este año, lo que indica que la recesión podría llegar antes de lo esperado.

Fuente: Axios, CME Group

¿Cómo afrontar esta situación?

El debate sobre la recesión se ha polarizado entre los que creen que se producirá sin duda una recesión y los que están dispuestos a apostar en contra.

Aunque me inclino más por estos últimos, quiero proponer un enfoque pragmático del problema: en lugar de intentar predecir lo que ocurrirá, a los inversores les conviene mucho más posicionar sus carteras en función de los riesgos que se presentan, independientemente de su opinión personal al respecto.

En este sentido, todo inversor debería tener al menos un 20% de su cartera de acciones en valores que suelen ir bien en una recesión para el tercer trimestre de este año. Los creyentes en la recesión pueden llegar hasta el 50% de porcentaje, aprovechando al mismo tiempo los máximos anuales para reducir la exposición general a las acciones.

También debemos tener en cuenta que una recesión probablemente irá seguida de un giro de la Fed, lo que hará que las acciones de crecimiento de alta calidad vuelvan a ser atractivas.

En este contexto, utilizaremos nuestra herramienta InvestingPro para analizar el mercado en busca de los mejores valores a prueba de recesiones para comprar ahora. Los lectores pueden hacer la misma búsqueda para cada tema candente del mercado haciendo clic en el siguiente enlace: Pruébelo gratis durante una semana.

Buscador de valores

Para descubrir estos valores, utilicé el cribador de valores avanzado de InvestingPro. Me centré en encontrar empresas dentro de los sectores que suelen tener buenos resultados en una recesión (es decir, bienes de consumo básico, servicios públicos, materiales y servicios de comunicación) que fueran seguras en cuanto a sus finanzas y ofrecieran un buen potencial alcista en los próximos 12 meses. También busqué empresas que pagasen elevadas rentabilidades por dividendo y tuviesen flujos de caja suficientes para seguir haciéndolo a pesar de una recesión económica mayor.

Fuente: InvestingPro

Para las métricas, he utilizado las siguientes:

- Deuda total/Capital total inferior al 20%.

- Grado de flujo de caja con puntuación “A

- Ratio PER (ajustado) inferior a 23

- Estimación del valor razonable superior al 15

- Objetivo de revalorización consensuado por los analistas superior al 15

- Capitalización bursátil superior a 1.000 millones de dólares

- Rentabilidad por dividendo superior al 5%.

Tras aplicar rigurosamente estos criterios, mi búsqueda dio como resultado 3 empresas. Cada una de ellas recibió una recomendación de “compra fuerte” basada en sus objetivos de precio de Investing Pro Fair Value y ofrece un importante potencial alcista.

Estos son mis 3 mejores valores a prueba de recesiones con un PER bajo, un gran potencial alcista y unos dividendos considerables.

1. Cal-Maine Foods (NASDAQ:)

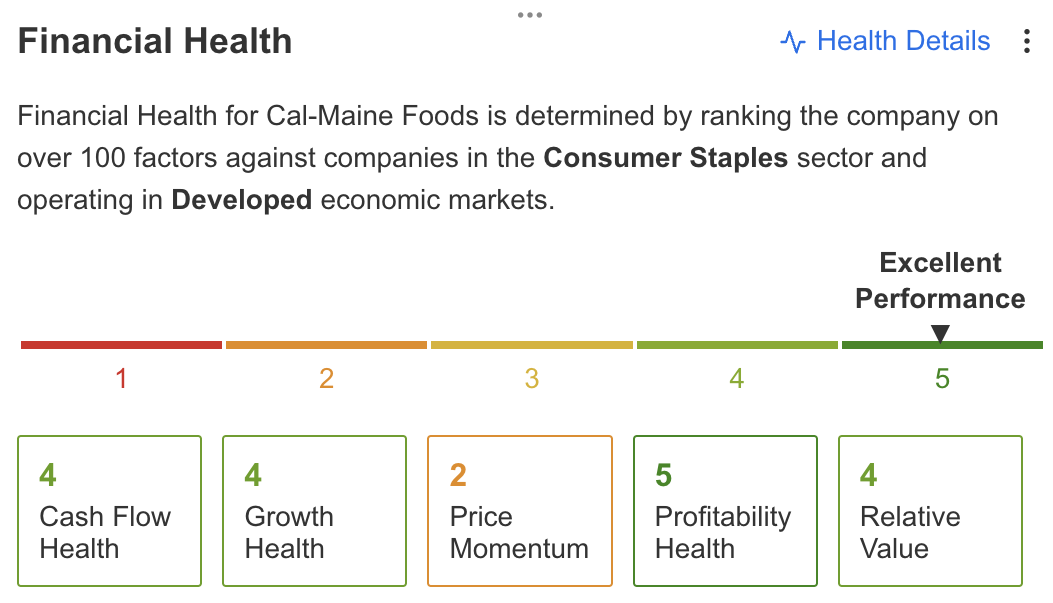

- Puntuación de salud financiera: 5

- Potencial alcista: 34,7

- Rentabilidad por dividendo: 18,2%.

2. Ternium (NYSE:)

- Puntuación de salud financiera: 5

- Potencial alcista: 54,6%.

- Rentabilidad por dividendo: 9,1%.

3. Warrior Met Coal (NYSE:)

- Puntuación de salud financiera: 5

- Potencial alcista: 30,9

- Rentabilidad por dividendo: 5,6%.

Profundicemos con InvestingPro en las mejores acciones de esa lista.

Cal-Maine Foods

La empresa CALM, con sede en Mississippi y conocida por su excepcional calidad y variedad de huevos con cáscara, ha sido un actor influyente en el sector desde sus inicios. Con una fuerte presencia en varias regiones de Estados Unidos, esta empresa se ha forjado una sólida reputación ofreciendo productos nutritivos y deliciosos a los consumidores de todo el país.

Además de las métricas mencionadas, la empresa tiene una puntuación perfecta de cinco en la métrica de salud financiera de InvestingPro.

-Advertisement-

Fuente: InvestingPro

La empresa también tiene un potencial alcista del 34,7% a los precios actuales.

Por último, el conglomerado alimentario también cuenta con una impresionante rentabilidad por dividendo a plazo del 18,2%, lo que lo sitúa en el 15% superior de los en términos de pagos en efectivo a sus inversores.

Fuente: InvestingPro

Conclusión

Independientemente de que la economía estadounidense sufra o no una recesión en toda regla, se aconseja encarecidamente a los inversores que se protejan de tales riesgos posicionando sus carteras con prudencia. En lugar de intentar predecir el futuro, una correcta evaluación del riesgo puede ayudarle a obtener resultados muy positivos a largo plazo.

El filtro de valores de InvestingPro es una gran herramienta para ayudarle a navegar por este proceso. Combinando las opiniones de los analistas de Wall Street con modelos de valoración exhaustivos, los inversores pueden tomar decisiones informadas al tiempo que maximizan sus beneficios.

¡Encuentre toda la información que necesita en InvestingPro!

***

Divulgación: El autor de este informe no mantiene actualmente ninguna posición en los valores mencionados. Sin embargo, es posible que inicie una posición en CALM en un futuro próximo.

Source: INVESTING