-Advertisement-

El bitcoin registró el segundo mejor mes de enero de su historia (y el mejor desde 2013), con una subida de casi el 40%, en un contexto en el que los inversores institucionales volvieron a subir a bordo.

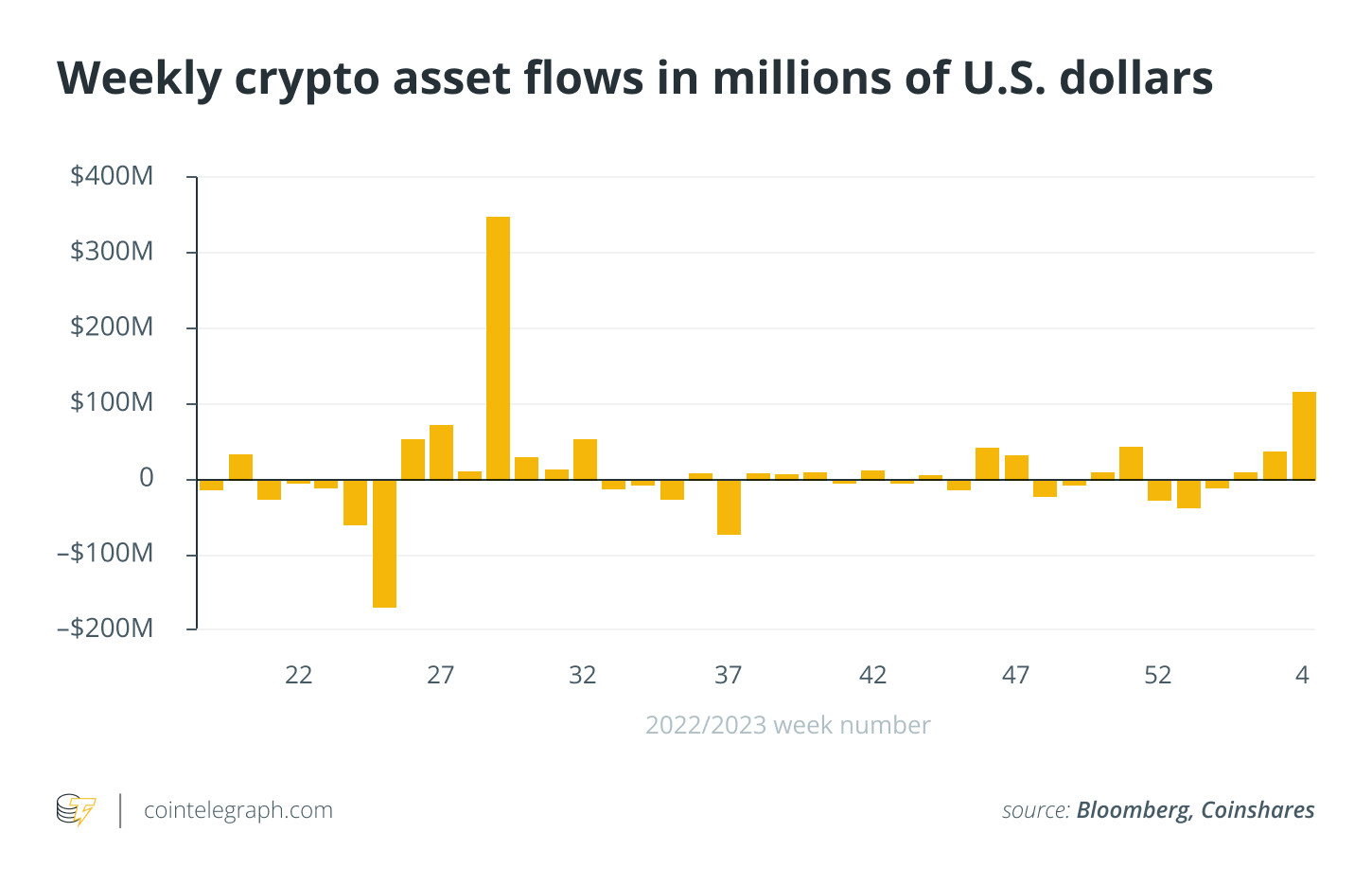

Zhong Yang Chan, jefe de investigación de CoinGecko, dijo a Cointelegraph que hubo “entradas institucionales netas en fondos de activos digitales en enero de 2023, particularmente en las últimas dos semanas, con Bitcoin como el mayor beneficiario.”

Mientras tanto, un blog de CoinShares del 30 de enero señalaba que el total de activos gestionados en productos de inversión en activos digitales -un buen indicador de la participación institucional- había ascendido a 28.000 millones de dólares, liderados por Bitcoin (BTC), que había subido un 43% desde noviembre de 2022, el punto más bajo del ciclo actual.

Las razones de esta tendencia alcista variaban en función de a quién se preguntara, desde factores macroeconómicos como una pausa en el crecimiento de la inflación hasta razones más técnicas como una presión sobre los vendedores en corto de BTC. Por otra parte, un informe de investigación de Matrixport señaló que los inversores institucionales “no están abandonando las criptomonedas”, sugiriendo además que hasta el 85% de las compras de Bitcoin en enero fueron el resultado de jugadores institucionales estadounidenses. El proveedor de servicios de criptodivisas añadió que muchos inversores habían utilizado la impresión del Índice de Precios al Consumo de EE.UU. del 12 de enero “como una señal de confirmación para comprar Bitcoin y otros criptoactivos.”

Casi todas las ganancias se produjeron en horario de mercado estadounidense

Pero, ¿cómo llegó Matrixport a atribuir hasta el 85% del crecimiento mensual del BTC a los inversores institucionales estadounidenses? Como la empresa con sede en Singapur explicó en su reciente visión general del mercado: “La estadística más asombrosa es que casi todo el repunte del +40% del Bitcoin en lo que va de año se ha producido durante las horas de mercado en Estados Unidos. […] Eso es el 85% del movimiento de Bitcoin”. Matrixport continuó:

“Siempre hemos trabajado con el supuesto de que Asia está impulsada por los inversores minoristas, y EE.UU. por los inversores institucionales”.

Entonces, si el precio de mercado de Bitcoin sube durante las horas de negociación del mercado estadounidense pero cae durante las horas de negociación asiáticas, como parecía estar ocurriendo en enero, ¿se puede asumir que los inversores institucionales estadounidenses estaban comprando Bitcoin mientras que los comerciantes minoristas asiáticos lo vendían, ¿una especie de acción yin-yang? Parece que sí. Durante las horas de negociación en EE.UU., “las instituciones, también conocidas como “manos estables”, aprovechaban las caídas, añade Matrixport.

Reciente: Estado de la cuestión: Los servicios de dominios descentralizados reflexionan sobre los avances del sector

¿Es esto realmente lo que impulsó al alza el precio de BTC en enero? “En mi opinión personal, la suposición de que los inversores minoristas asiáticos y los inversores institucionales estadounidenses son los dos principales impulsores de los flujos netos de Bitcoin es válida”, dijo a Cointelegraph Keone Hon, cofundador y CEO de Monad Labs -que desarrolló la blockchain Monad-. Hay otros participantes en el mercado, por supuesto; pero cuando se analizan los flujos, los “irregulares” son los que tienen un mayor impacto, continuó Hon:

“En el mercado actual, los actores institucionales representan una fuente potencialmente nueva -o renovada- de demanda similar a la de principios de 2021. Mientras tanto, en el lado minorista, los intercambios centrados en Asia como Binance, Bybit, Okex y Huobi representan la mayor parte del volumen al contado y casi todo el volumen de derivados.”

Otros, sin embargo, no están tan seguros. “No hay forma de confirmar que los mercados estadounidenses están impulsados por inversores institucionales y los asiáticos por jugadores minoristas, ya que no tenemos datos relacionados con la identidad de los operadores”, dijo a Cointelegraph Jacob Joseph, analista de investigación de CryptoCompare.

De acuerdo, existe un “sentimiento” o creencia de que existe un gran interés minorista en Asia, “especialmente en Corea, ya que el KRW representa el cuarto par comercial más grande después del USDT, el BUSD y el USD”, continuó Joseph, pero en realidad no se puede cuantificar.

Aun así, reconoció que el informe de Matrixport era interesante, y añadió: “Nuestros datos muestran que más de dos tercios de los rendimientos de BTC en enero pueden atribuirse a las horas de mercado de Estados Unidos, y nuestros datos históricos por hora también muestran que se negocia un volumen superior a la media durante estas horas.”

Justin d’Anethan, director de ventas institucionales de Amber Group -una firma de activos digitales con sede en Singapur- dijo a Cointelegraph: “Realmente no tengo métricas para decir si el 85% está en el punto o no.” Se inclinaba por ver el repunte de enero como amplio y macroimpulsado, especialmente con la inflación a la baja y las expectativas de que la Reserva Federal de EE.UU. no siga subiendo los tipos. Y añadió:

“Se puede ver que la renta variable, el oro, los bienes inmuebles y, sí, las criptomonedas están subiendo. Esto probablemente se deba tanto a las grandes instituciones como a los pequeños inversores, especialmente cuando aparece el FOMO”.

D’Anethan también observó el reciente índice premium de Coinbase, “que está en verde pero no masivamente. Esa es típicamente una buena métrica para ver si las entidades estadounidenses más grandes están en una juerga de compras. Ahora mismo, parece apagado, positivo, pero probablemente sólo reasignando efectivo que estaba al margen”.

Jacob dijo que una mejor forma de calibrar la actividad institucional estadounidense es fijarse en las bolsas “que prestan sus servicios exclusivamente a ellas.” En esta línea, “CME Group, el mayor intercambio institucional en cripto, vio su volumen mensual aumentar un 59% en enero,” mientras que LMAX Digital, otro intercambio centrado en las instituciones, “también vio sus volúmenes de negociación aumentar un 84,1%, más alto que el aumento promedio en el volumen de negociación en otros intercambios.”

Además, ¿quién puede decir que los operadores minoristas asiáticos no operan durante el horario de mercado estadounidense? Chan, por ejemplo, reconoció que aunque los mercados “tienden a moverse más durante las horas de EE.UU.”, CoinGecko cree que esto es “más un reflejo de la enorme influencia que la política monetaria de EE.UU. tiene actualmente en el mercado de criptomonedas y en los mercados financieros más amplios”. Los operadores son más activos cuando creen que los mercados son volátiles, y en el entorno actual, los operadores asiáticos también pueden haber gravitado hacia la “observación de la Fed” para captar posibles movimientos del mercado.”

Chris Kuiper, director de investigación de Fidelity Digital Assets, dijo a Cointelegraph que no hay un solo evento o catalizador que uno pueda señalar, para explicar el reciente movimiento de precios de Bitcoin. Pero para él, “no es sorprendente dadas las condiciones que se han estado formando – a saber, la creciente cantidad de monedas ilíquidas, monedas que no se han movido en más de un año – y la continua salida de monedas de los intercambios.” Ambos factores hacen que la oferta de BTC sea menor “y crean condiciones maduras para movimientos más altos”.

Kuiper también citó el mercado de futuros y derivados como un factor en la subida de BTC, “con una gran cantidad de cortos siendo liquidados en las últimas semanas.” D’Anethan, también, mencionó “los vendedores en corto siendo exprimidos” como un posible impulsor. “En sí mismo, no es una causa de [prices] subir, pero cuando las cosas suben, lo acelera”.

De cara al futuro

Sea como fuere, si estamos de acuerdo en que enero fue prometedor para Bitcoin en el frente institucional, ¿podemos asumir necesariamente que persistirá hasta 2023?

“A medida que el mercado aclare qué actores evitaron el contagio, veremos un repunte de los nuevos participantes que se quedaron al margen durante la segunda mitad del año pasado, en particular a medida que surjan acuerdos de custodia innovadores para abordar los principales puntos débiles de los recientes colapsos”, dijo a Cointelegraph David Wells, consejero delegado de la plataforma de negociación de activos digitales Enclave Markets.

Reciente: Lo que los cripto hodlers deben tener en cuenta a medida que se acerca la temporada de impuestos

Es necesario hacer más para mantener el impulso institucional, afirmó el ejecutivo. “Para atraer realmente el flujo institucional, los mercados de criptomonedas tendrán que crear productos más sofisticados que permitan una cobertura y una gestión del riesgo adecuadas”, añadió Wells. No obstante, es optimista y cree que los proveedores estarán a la altura de las circunstancias.

Parece que la inflación puede haber tocado techo, y muchos esperan que la Reserva Federal de EE.UU. y quizá otros bancos centrales ralenticen el ritmo al que endurecen los tipos de interés, dijo Kuiper. Aunque eso no augura necesariamente un aumento de los precios de los activos de riesgo, “las instituciones y otros asignadores de activos a largo plazo podrían volver a recurrir al Bitcoin si los bancos centrales flexibilizan agresivamente como han hecho en el pasado”, concluyó.

Source: COIN TELEGRAPH